Le Quantitative Easing (QE) est un terme anglais qui signifie « assouplissement quantitatif » et désigne un instrument de la politique monétaire dont disposent les Banques centrales pour agir sur le crédit, et donc sur la croissance. C’est un moyen dit « non conventionnel » par lequel la Banque centrale achète massivement des actifs aux banques commerciales ou de second rang, lesquelles sont alors incitées à prêter aux entreprises et aux particuliers (voir le chapitre de première « Qu’est-ce que la monnaie et comment est-elle créée ? ».

Le QE fonctionne de la manière suivante. Dans un premier temps, la Banque centrale achète des actifs aux banques de second rang (et notamment des obligations d’Etat). En échange, les banques commerciales disposent de liquidités abondantes permettant d’acheter des titres de dette privée et d’accorder des prêts à meilleur marché aux ménages et aux entreprises, qui peuvent en profiter pour consommer et investir davantage. Cette augmentation de la demande permet une relance de la croissance économique, voire de l’inflation.

Le QE a pris une ampleur mondiale après la crise financière de 2007-2008. A l’époque, la Banque du Japon, la Réserve fédérale américaine (FED), la Banque d’Angleterre et la Banque centrale européenne (BCE) y ont eu recours pour amplifier les effets des mesures conventionnelles. Le QE concerne des montants importants. Par exemple, l’ensemble des programmes d’achats de titres de l’Eurosystème (organe de l’Union européenne qui regroupe la BCE et les Banques centrales nationales des Etats membres ayant adopté l’euro) représente plus de 2000 milliards d’euros en juin 2017, soit presque l’équivalent du PIB français de l’époque.

De la même façon aujourd’hui, les Banques centrales ont décidé d’agir. Dès le 15 mars au soir, la FED a abaissé d’un point ses taux (mesure conventionnelle), les ramenant dans une fourchette comprise entre 0 et 0,25%. Elle a par ailleurs annoncé l’achat de 500 milliards de dollars de bons du trésor et de 200 milliards de dollars de titres hypothécaires (mesure non conventionnelle). De son côté, la BCE a annoncé le 18 mars un plan de rachat de titres de 750 milliards d’euros, 6 fois plus que l’annonce du jeudi 12 mars, qui avait été mal reçue par les investisseurs.

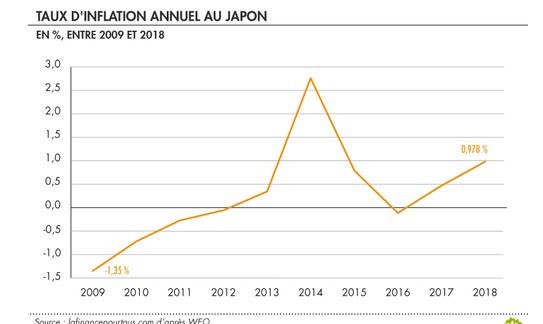

L’efficacité de l’assouplissement quantitatif ne fait pas l’unanimité. En effet, les banques qui reçoivent des liquidités de la banque centrale peuvent décider d’utiliser les liquidités obtenues pour se désendetter ou pour les placer dans les comptes de réserves à la Banque centrale plutôt que de s’en servir pour octroyer davantage de crédits aux entreprises et aux ménages. En outre, même si les banques souhaitent accorder plus de crédits, elles dépendent avant tout de la demande des entreprises et des particuliers, donc des anticipations et des perspectives de croissance. L’exemple du Japon montre bien que la politique de QE menée entre 2010 et 2013 a eu un succès limité, l’augmentation constatée des prix en 2014 s’expliquant avant tout par la hausse de la TVA dans ce pays.

C’est donc avant tout sur les anticipations des agents qu’il faut agir. Or, puisque leur rationalité est limitée, ceux-ci vivent dans un horizon temporel très court et ne sont pas forcément sensibles à la baisse des taux ou au rachat des dettes par la Banque centrale, dont l’impact ne se fait véritablement sentir qu’après quelques mois.

C’est la raison pour laquelle dans ce contexte de Covid-19 marqué par l’horizon très court de la propagation de la maladie, seuls les gouvernements sont capables de prendre des mesures qui peuvent avoir des impacts immédiats.

Et c’est ce que certains gouvernements européens ont bien compris, puisqu’en France le président Emmanuel Macron a assuré qu’il ne reculerait devant aucune dépense pour limiter l’impact économique négatif du confinement et que le ministre de l’Economie Bruno Lemaire a annoncé dès le 17 mars une enveloppe « immédiate » de 45 milliards d’euros pour éviter d’éventuelles faillites, alors qu’en Allemagne, le gouvernement, champion jusque-là de l’orthodoxie budgétaire, a déclaré qu’il fallait « mettre entre parenthèses les règles de l’équilibre budgétaire » (voir le chapitre de première « Comment les agents économiques se financent-ils ? »). Quant aux Etats-Unis, le Sénat américain et la Maison Blanche ont trouvé mercredi 25 mars un accord sur un plan de relance massif d’environ 2000 milliards d’euros.