La question de la fin de la croissance économique a depuis longtemps fait l’objet d’analyses diverses de la part des économistes. Après la période de la Grande Modération des années 1990 et 2000, la persistance d’une croissance faible dans de nombreux pays après la Grande Récession de 2009 a remis au premier plan cette question. Bien qu’elle fasse néanmoins l’objet de débats, de nombreux auteurs estiment aujourd’hui que nous sommes entrés pour longtemps dans une phase de croissance atone, proche de zéro. Oublié depuis des décennies, le concept de « stagnation séculaire », introduit par Alvin Hansen dans les années 1930, fait son grand retour, d’abord dans les analyses de Lawrence Summers dès 2013 avant d’être repris par de nombreux économistes qui s’interrogent sur les origines du phénomène.

Un concept forgé dans le contexte de la Grande Dépression

Les travaux de David Ricardo par exemple, au début du XIXe siècle, abordaient déjà la question de la fin de la croissance économique. Pourtant contemporain de la première révolution industrielle, ce dernier estimait que l’économie tend naturellement vers une situation de croissance nulle, un état qualifié de stationnaire. Selon lui, la décroissance des rendements agricoles engendre une redistribution des revenus au détriment des profits qui se traduit par une diminution du taux d’accumulation du capital et donc du taux de croissance de l’économie. Les effets du commerce international et du progrès technique sont alors des forces contraires empêchant de rester dans l’état stationnaire.

A lire aussi : Comment sortir de la stagnation sécualire ?

Si d’autres auteurs se sont intéressés à cette question, c’est Alvin Hansen qui forgea le concept de « stagnation séculaire » dans les années 1930 avant de l’utiliser dans son discours de Président de l’American Economic Association en 1938. Pour comprendre la genèse du concept, il est utile de se replonger dans le contexte de l’époque aux Etats-Unis. A la suite du Krach boursier de 1929 et surtout des crises bancaires au début des années 1930, les Etats-Unis s’enfoncent dans une crise sans précédent dans l’histoire du capitalisme moderne : entre 1929 et 1933, la valeur de la consommation est presque divisée par deux, celle de l’investissement par dix, celle des exportations par trois et le taux de chômage dépasse 25% en 1933. Le Président F.D.Roosevelt, arrivé en 1933 au pouvoir, met en place un ensemble de mesures destinées à relancer la croissance économique (Le New Deal). Comme le montre le graphique 1, cette politique porte ses fruits jusqu’en 1937, année lors de laquelle, sous la pression de certains conseillers, Roosevelt souhaitera rééquilibrer le budget. L’effet récessif ne tarde pas et le PIB réel repart à la baisse sous l’effet d’une chute de la demande globale.

Graphique 1 : Evolution de la situation conjoncturelle aux Etats-Unis

D’après P.Krugman et R.Wells (2013) : Macroéconomie, 2nde édition, de Boeck, p. 602

NB : la courbe DG a été ajoutée par les auteurs à titre indicatif pour illustrer l’évolution conjoncturelle, sa pente ne correspond pas forcément exactement à la situation précise de l’époque.

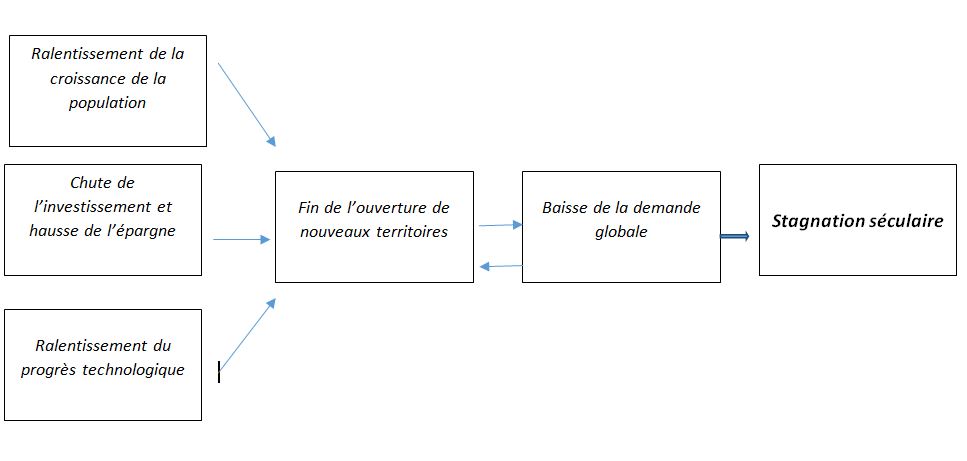

Source : Barou V. et Ting B. (2015) : Fluctuations et crises économiques, coll Cursus, Armand Colin

A.Hansen, économiste d’obédience keynésienne (certains parleront du « Keynes américain »), utilise alors le terme de stagnation séculaire dans ce contexte où la politique de Roosevelt semblait avoir sorti l’économie de la récession avant qu’elle n’y replonge. L’amélioration de la conjoncture n’est, d’après son analyse, que transitoire avant que l’économie ne revienne à sa tendance de long terme. Il évoquera des « reprises mort-nées et des dépressions autoalimentées qui engendrent un noyau dur et apparemment irréductible de chômage ». Cet état de croissance économique un peu supérieure à zéro ou négative est le produit d’une absence d’opportunités d’investissement résultant de trois changements structurels : le ralentissement de la croissance de la population, la fin de l’ouverture de nouveaux territoires et le ralentissement du progrès technologique (on notera qu’Hansen avait une vision excessivement pessimiste sur le rythme du progrès technologique de son époque aux Etats-Unis ; des études antérieures montreront que les années 1930 ont été particulièrement dynamiques dans ce domaine). La chute de l’investissement entraîne une hausse de la propension à épargner et une baisse durable de la demande globale qui limite la croissance économique. La demande globale inadéquate ne permet pas de relancer l’investissement et d’absorber l’excès d’épargne, plongeant l’économie dans un cercle vicieux la maintenant à un niveau de croissance proche de zéro.

Schéma de la dépression autoalimentée aux Etats-Unis dans les années 1930 d’après A.Hansen.

Ecart de production et excès d’épargne

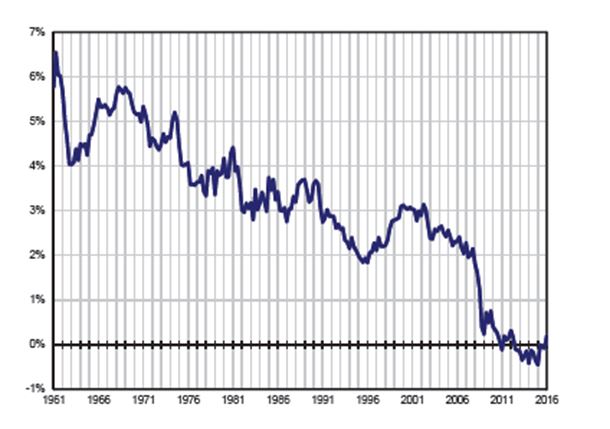

Avec la sortie de crise des Etats-Unis à leur entrée dans la seconde guerre mondiale, le concept fut oublié pendant plus de 70 ans avant de faire son retour dans les discours et écrits de Lawrence Summers, ancien secrétaire d’Etat au Trésor de Bill Clinton de 1999 à 2001. C’est en novembre 2013, lors de la conférence annuelle de la recherche du FMI, que l’économiste prononce les mots « secular stagnation ». Selon lui, malgré certains indicateurs semblant démontrer le contraire, la crise économique, amorcée avec la récession mondiale de 2009, n’est toujours pas finie et n’est pas prête de l’être. Ses premiers travaux sur la question s’inscrivent dans la lignée de ceux de A.Hansen en mettant en avant le risque d’une faiblesse persistante de le demande globale comme source de la stagnation séculaire. Cette dernière se caractérise, selon Summers (2014), par un état persistant d’incapacité de l’économie à réaliser simultanément le plein emploi, une inflation stable et le maintien de la stabilité financière. Dans ce contexte, la croissance effective de l’économie ne parvient pas à se rapprocher de la croissance potentielle (croissance économique maximale sans tensions inflationnistes compte tenu des facteurs de production disponibles et de la technologie) en raison de la difficulté des politiques monétaires à abaisser suffisamment le taux d’intérêt réel à un niveau permettant d’équilibrer épargne et investissement (appelé le taux d’intérêt naturel dans les travaux de Knut Wicksell à la fin du XIXe siècle), ce qui crée un excès d’épargne par rapport à l’investissement. Les estimations empiriques font état d’une baisse du taux d’intérêt réel d’équilibre sur longue période notamment aux Etats-Unis (cf Graphique 2). Elle serait liée à une évolution des comportements d’épargne et d’investissement : les agents économiques préfèrent de plus en plus épargner dans un contexte où les projets d’investissements productifs se font de plus en plus rares. Cette préférence serait exacerbée en période de crise.

Graphique 2 : Estimation du taux d’intérêt réel d’équilibre des Etats-Unis.

Source : Modèle de Laubach T. et Williams J.C (2003) mis à jour par Jaubertie A. et Shimi L. (2016)

Ainsi, un taux d’intérêt réel plus faible inciterait les agents économiques à investir plutôt qu’à épargner ; mais celui-ci est impossible à atteindre en raison de la difficulté des taux nominaux à descendre en dessous de zéro et en présence d’inflation très faible (situation de « trappe à liquidité »). La faiblesse de l’investissement dans un contexte d’épargne abondante maintient par conséquent la demande à un niveau faible, ce qui pèse durablement sur la croissance économique. Le FMI note que l’investissement privé (constitué majoritairement par l’investissement productif des entreprises) des économies développées en 2014 est 25% en dessous du niveau qu’il aurait atteint en suivant sa trajectoire d’avant crise.

Nous entrons, comme chez Hansen, dans un cercle vicieux conduisant à la stagnation séculaire où la faiblesse de l’activité réduit l’incitation à investir et la faiblesse de l’investissement maintient un niveau de demande globale faible. Dans ces conditions le PIB effectif est durablement inférieur au PIB potentiel (on parle d’output gap ou d’écart de production négatif, voir Graphique 3).

Graphique 3 : Ecart de production dans les économies avancées et taux d’intérêt réel.

Sources : OCDE, Economic Outlook, avril 2016.

Note de lecture : moyenne des écarts de production et des taux d'intérêt réels à 3 mois aux États-Unis, au Japon, en zone euro et au Royaume-Uni (pondérés par leur part dans le PIB mondial en PPA).

Commentaire : on note que l’écart de production est négatif suite à la crise de 2008-2009 dans les économies avancées, malgré un taux d’intérêt réel négatif mais qui demeure plus élevé que celui permettant l’équilibre entre épargne et investissement.

Ecart de production et effets de la crise financière

Certains auteurs, comme M.Aglietta et Th.Brand (2015), mettent en avant l’importance du cycle financier dans l’apparition de période de stagnation séculaire. Cette explication est, selon les auteurs, complémentaire de la précédente qui mettait l’accent sur la stagnation séculaire comme un processus autoentretenu par la faiblesse de l’investissement productif limitant l’accumulation du capital. Pour eux, la « Grande stagnation » débutée en 2008, serait la conséquence de la nécessaire période de désendettement induite par le retournement du cycle financier. Ce dernier est mesuré à partir de la moyenne de trois variables financières : la part du crédit dans le PIB, le crédit total au secteur privé non financier et le prix de l’immobilier. La stagnation séculaire apparait lorsque le retournement du cycle financier coïncide avec une forte récession du cycle des affaires (mesuré par les variations du PIB réel) comme cela a été le cas en 2008 (cf Graphique 4), mais pas à la fin des années 1990 avec l’éclatement de la bulle internet.

Graphique 4 : Cycles des affaires et cycles financiers (1976-2014).

Dans les périodes d’expansion du cycle financier, les agents économiques, portées par une certaine « euphorie financière », s’endettent fortement. La croissance du crédit alimente la hausse du prix des actifs immobiliers et des actions, qui alimente en retour la croissance du crédit. Le cycle financier relève d’une logique de momentum, définie comme l’amplification endogène entre prix des actifs et endettement. C’est dans cette phase que se constituent les bulles. Elles éclatent avec le retournement qui se produit à la suite d’un évènement économique particulier comme la hausse du taux d’intérêt de la banque centrale par exemple. C’est à ce « moment Minsky » que la crise financière éclate puis se propage. Les agents économiques victimes d’un effet richesse négatif (chute de la valeur de leurs actifs) souhaitent se désendetter pour rembourser leurs crédits. Les entreprises vendent leurs actifs afin de redresser la rentabilité de leur capital. La vente des actifs participe à la baisse de leur prix, augmentant ainsi la valeur de la dette réelle. Dans cette dernière phase de déflation par la dette, la réduction du crédit ne permet plus de financer les investissements, réduisant ainsi la croissance économique. L’économie entre alors dans une phase de croissance économique durablement basse et d’écart de production durablement négatif.

Affaiblissement de la croissance potentielle et productivité globale des facteurs

D’autres auteurs convoquent un type d’explication différent pour rendre compte de la stagnation séculaire, plus centré sur l’offre. Ils mettent l’accent sur l’insuffisance de facteurs traditionnels de la croissance potentielle comme par exemple le vieillissement de la population active, les coûts de la mondialisation, les contraintes environnementales, la rareté des matières premières, ou les inégalités croissantes. Mais le facteur principalement étudié demeure la faiblesse de la croissance de la productivité globale (ou totale) des facteurs (PGF ou PTF). C’est l’argument développé dès 2012 par le chef de file des tenants de cette position, Robert J.Gordon. Selon lui, « la croissance rapide observée au cours des 250 dernières années pourrait bien être un épisode unique dans l’histoire de l’humanité » en raison du ralentissement de la croissance de la PGF dans la dernière décennie. Les Etats-Unis ont connu entre 1920 et 1972 (cf Tableau 1) leur plus grande vague de productivité. De 1920 à 1950, la PGF a augmenté de 2.17 % par an en moyenne, de 1.79% sur la période 1950-1972, soit beaucoup plus que les années qui suivent.

Tableau 1 : Taux de croissance annuels de quelques variables d’offre aux Etats-Unis.

Notes de lecture : les colonnes renvoient respectivement à la croissance du PIB réel, du nombre d’heures travaillées agrégé, du produit par heure travaillée et de la PGF.

Les racines de ce dynamisme de la productivité sont à chercher dans les deux premières révolutions industrielles qui ont pourtant débuté bien avant les années 1920. Les effets de chacune sur la productivité nécessite ainsi un délai avant de se faire sentir. C’est donc les conséquences cumulées des innovations de la première révolution industrielle comme la machine à vapeur ou les chemins de fer et des innovations de la seconde comme l’électricité, le moteur à combustion interne ou le téléphone qui apparaissent dans les statistiques dans les années 1920.

Les effets de la troisième révolution industrielle, débutée dans les années 1960 et portant sur l’informatique et les nouvelles technologies de l’information et de la communication (TIC), sont beaucoup plus brefs que pour les précédentes. La PGF accélère entre 1996 et 2004 avant de ralentir dans la dernière décennie, ce qui expliquerait l’entrée dans une phase de stagnation séculaire (passage de la croissance du PIB réel de 3.32% par an entre 1996 et 2004 à 1.58% de 2004 à 2014). En effet, les progrès économiques portés par ces technologies sont beaucoup moins décisifs que ceux des révolutions industrielles précédentes, comme l’illustre la phrase de Peter Thiel, fondateur de Paypal « nous rêvions des voitures volantes, nous avons eu les 140 caractères ». De plus, une fois que les nouveaux équipements informatiques sont installés et les nouvelles pratiques adoptées, l’impact sur la croissance de la productivité de la révolution des TIC commence à faire face à des rendements décroissants. Une autre explication viendrait du fait qu’un certain nombre d’indicateurs qui avaient atteint leur pic à la fin des années 1990 ont connu ensemble une baisse par la suite, tels la croissance de la capacité de production manufacturière, le ratio d’investissement sur le capital ou la vitesse d’amélioration des microprocesseurs. On peut ajouter à ces indicateurs le ralentissement du nombre de créations de start-up. Le ralentissement de la croissance potentielle viendrait enfin, outre le ralentissement de la PGF, du ralentissement de la croissance de la population et du déclin relatif de la force de travail (croissance de 0.36% par an du nombre d’heures de travail agrégé de 2004 à 2014 au lieu de 3.32 sur la période précédente).

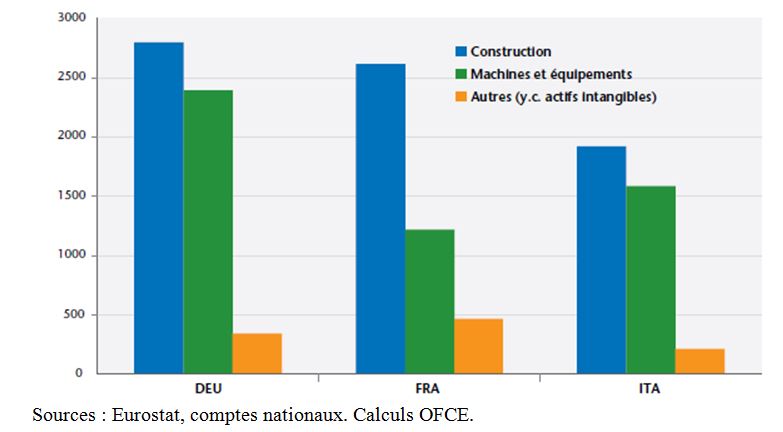

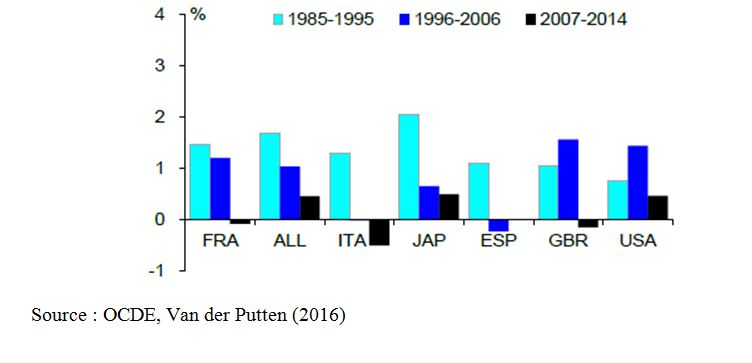

Si l’analyse de Gordon porte essentiellement sur les Etats-Unis, il pense avec d’autres auteurs que la stagnation séculaire touche aussi d’autres régions du monde. Pour Patrick Artus et Marie-Paule Virard (2015), la croissance serait quasi nulle en zone euro pour au moins dix ans et la croissance de la PGF stagne ou recule un peu partout dans le monde (cf Graphique 5).

Graphique 5 : Progression de la PGF de quelques pays.

Affaiblissement de la croissance potentielle et effets d’hystérèse

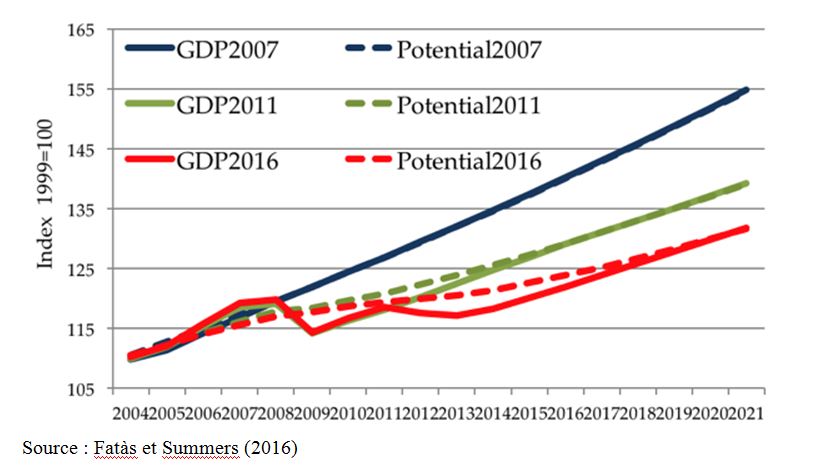

La baisse de la croissance potentielle est expliquée aujourd’hui dans certains modèles par les effets durables d’une demande globale faible, complétant les explications qui reposent sur les évolutions démographiques et de PGF. Les évènements conjoncturels, comme la récession de 2009, peuvent avoir des effets puissants et durables sur le niveau de demande et par conséquent sur le PIB potentiel du pays. Ce type d’explication repose sur la présence d’effets d’hystérèse : des évènements passés ont encore aujourd’hui des effets sur le niveau potentiel de la croissance économique. Les différentes révisions de la croissance potentielle de la zone euro faites par le FMI (cf graphique 6) illustre ce phénomène. Par rapport à la tendance de la période 1999-2007, le PIB effectif de la zone euro serait aujourd’hui 15% inférieur. De plus, selon les prévisions du FMI, le PIB potentiel sera en 2021 15% en dessous de la valeur qu’il aurait pu avoir en suivant la tendance d’avant-crise.

Graphique 6 : PIB effectif (GDP) et PIB potentiel (Potential) de la zone euro révisés par le FMI en 2007, 2011 et 2016.

Le creusement de l’écart de production à un moment donné, soit la faiblesse du PIB effectif par rapport au PIB potentiel, explique en grande partie la faiblesse de la croissance à long terme. Comme nous l’avons vu précédemment, les entreprises qui adoptent après la crise financière des comportements de sécurité privilégient le désendettement et diminuent leurs investissements (physiques et de R et D notamment). Le remplacement du capital physique et les innovations qui y sont incorporées ralentissent, diminuant la croissance de la PGF et donc la croissance potentielle. Un autre effet d’hystérèse peut provenir du prolongement d’un niveau de chômage élevé en raison de la crise qui engendre une destruction des compétences accumulées sous forme de capital humain, autre facteur de la croissance de long terme. Ainsi, les forces qui portent la croissance potentielle ralentiraient en période de crise, affirmant le caractère endogène du processus de création de richesses.

Dans le cas de la zone euro, Fatàs et Summers (2016) estiment que la consolidation budgétaire de 2010-2011 a constitué un choc de demande négatif préjudiciable au potentiel de croissance des pays. A cette période, souhaitant limiter l’expansion de la dette publique liée aux plans de relance de 2009, les pays européens engagent des politiques de baisses de dépenses publiques et de hausses d’impôts qui pèsent sur la consommation et l’investissement. Le chômage, qui s’était stabilisé, repart très vite à la hausse et la zone euro entre à nouveau en récession. Dans les économies avancées, Fatàs et Summers évaluent à 1% la perte de PIB potentiel induite par 1% de baisse du PIB engendrée par la consolidation budgétaire en 2010-2011. Pour la zone euro, les effets négatifs sont encore plus importants, le multiplicateur budgétaire y étant plus élevé, ce qui, au final, ne permet pas de réduire le ratio dette publique sur PIB.

Effets d’hystérèse et stagnation séculaire

Conséquences de la crise financière et économique

Des explications complémentaires

Les économistes convoquent aujourd’hui des explications reposant sur les facteurs de demande ou sur les facteurs d’offre pour expliquer la stagnation séculaire. Selon certaines études, le fonctionnement de l’économie ne permet pas de faire se rapprocher la croissance effective de la croissance potentielle (conduisant à la diminution de l’écart de production) en raison d’une demande globale faible. Pour d’autres analyses, l’explication se trouve dans les caractéristiques de l’offre, notamment la faiblesse de la croissance de la productivité globale des facteurs, ne permettant pas de contrecarrer une baisse de la croissance potentielle. Enfin d’autres études expliquent la faiblesse de la croissance potentielle par la présence d’effets d’hystérèse : la crise et les choix politiques qui l’ont suivie aurait dégradé pour longtemps la capacité des économies à produire de la richesse.

Cependant, nombreux sont les économistes aujourd’hui à accepter la complémentarité de ces explications. Comme l’écrit d’ailleurs R.J.Gordon (2015) : « In the end, secular stagnation is not about just demand or supply but also about the interaction between demand and supply ».

La question qui se pose désormais est celle des mesures à prendre pour tenter de remédier à cette situation.

Bibliographie :

- Aglietta M. et Brand Th. (2015) : « La stagnation séculaire dans les cycles financiers de longue période », in CEPII (2015), L’économie mondiale 2016, coll repères, La découverte

- Artus P. et Virard M-P. (2015) : Croissance zéro, Fayard

http://www.melchior.fr/lecture/croissance-zero

- Fatàs A. et Summers L. (2016) : « Hysteresis and fiscal policy during the Global Crisis », voxeu.org, 12 octobre

- Gordon R.J. (2015) : « Secular Stagnation : A Supply-Side View », American Economic Review: Papers & Proceedings 2015, 105(5): 54–59

- Jaubertie A. et Shimi L. (2016) : « Où en est le débat sur la stagnation séculaire ? », lettre Trésor-éco, n°182, octobre 2016

- Summers L. (2014) : « Reflections on the new Secular Stagnation Hypothesis », in Teulings C. et Baldwin R. (dir), Secular Stagnation. Facts, Causes and Cures, CPER Press, Londres, p27-38

- Van der Putten R. (2016) : « Le ralentissement de la croissance de la productivité », Eco conjoncture, economic-research.bnpparibas.com, sept-oct