Melchior vous propose ce décryptage pédagogique de l’article de Bruno Jacquier de l’Atlantic derivatives « Franc suisse : cette fois, c’est trop», Stratégie et thématiques, Fleximadaire du 21 janvier 2024.

Publié en janvier 2024, cet article permet d’illustrer le module 3 du programme d’Economie, sociologie et histoire du monde contemporain des classes de CPGE ECG, et tout particulièrement la sous-partie consacrée à l’analyse des cours de change et des systèmes de change (Chapitre « La dynamique de la mondialisation financière »

Les + de l’article

Comprendre comment les autorités monétaires peuvent affecter le cours d’une devise en fonction de la situation économique.

Rappeler les différents déterminants du taux de change.

Résumé

En 2023, le franc suisse a continué de s’apprécier par rapport à ses principales contreparties : + 10% face au dollar américain, et +7% face à l’euro.

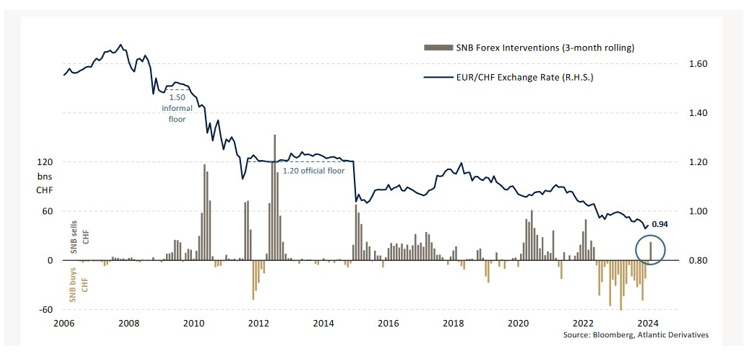

Si le franc suisse s’est apprécié, cela s’explique par la gestion stratégique des réserves de change. Comme on le voit dans le graphique ci-dessous, quand la Banque nationale suisse (BNS) vend des francs suisses contre des devises étrangères, cela fait baisser le cours du franc suisse, et inversement quand elle procède à l’achat de France suisses.

Sur la période récente, la BNS a vendu d’importants volumes de devises étrangères, ce qui lui a permis à la fois d’effacer la création monétaire opérée pendant la période du Covid-19 (puisqu’il y a moins de monnaie en circulation), et de réduire l’impact de l’augmentation des prix sans pour autant agir sur le taux directeur. Avec une monnaie forte, les importations sont moins chères (et le pouvoir d’achat des ménages suisses s’en trouve augmenté).

Mais en 2023 la force du franc suisse a eu un impact négatif sur les entreprises helvétiques exportatrices. Sur les marchés internationaux, les produits et les services ont perdu en compétitivité. Des secteurs comme l’horlogerie, la pharmacie et la machinerie, traditionnellement dépendants des marchés extérieurs, ont eu du mal à maintenir leurs parts de marché face à des concurrents proposant des alternatives moins coûteuses.

Du coup, la BNS, après avoir vendu environ 200 milliards de dollars pour redresser son bilan en 18 mois, vient d’inverser le rapport. Entre le 01 et le 31 décembre 2023, elle vient d’acheter l’équivalent de 11 milliards de francs suisses.

Dans ces conditions, on peut anticiper une faiblesse relative, et probablement temporaire, du franc suisse contre l’euro (voir graphique plus haut). Cela dit, les perspectives du franc suisse demeurent positives. Le billet vert était soutenu par la hausse des rendements américains (voir le fait d’actualité « Faut-il s’inquiéter de la dette américaine ? ») , mais cet avantage est en train de s’éroder.

Retrouvez tous nos " Points d'actualité "

Retrouvez l’article complet

Les termes clés

Taux de change : Le taux de change d’une devise est le prix de cette devise par rapport à une autre.

Taux de change effectif nominal (et réel) : Le taux de change effectif nominal est le taux de change avec les parités nominales. Par exemple, pour la France, le taux de change effectif nominal de l’euro est une moyenne pondérée du taux de change de l’euro par rapport aux monnaies des pays concurrents ou d’une zone donnée. La pondération du taux de change tient compte des parts de marché de la France dans ces pays et des parts de marché de ces pays dans l’hexagone. Quant au taux de change effectif réel, outre le taux de change, il prend en compte aussi le rapport des prix observés entre la France et les pays concurrents .

Taux de change d’équilibre : Pour apprécier le taux de change d’équilibre, on utilise la méthode de la parité de pouvoir d’achat (PPA). Par exemple, si un même panier de biens coûte 100 euros en Europe et 150 dollars aux Etats-Unis, alors le taux de change d’équilibre est estimé à 1 euro = 1,5 dollar (150/100).

Le point d’éclaircissement : Les déterminants du taux de change

Le taux de change d’une monnaie est déterminé par le marché des changes en fonction de l’offre et de la demande de cette monnaie. Lorsque la demande des opérateurs est élevée, la monnaie s’apprécie par rapport aux autres monnaies. Inversement, lorsque l’offre dépasse la demande, la monnaie se déprécie, le taux de change diminue. Les opérations sur le marché des changes ne se font pas toujours au comptant. D’autres opérations sont fixées à terme (il s’agit de transactions en devises qui sont réglées à échéance d’un mois ou plus à un prix fixé à l’avance). Les opérations à terme font courir le risque de change, c’est-à-dire un risque de perte financière lié aux fluctuations des taux de change sur les marchés, et cela d’autant plus que ces opérations à terme sont source d’une spéculation importante (recherche d’un gain à travers les fluctuations du taux de change).

On retient généralement deux grands types de déterminants du taux de change : les déterminants économiques et les déterminants financiers.

Parmi les déterminants économiques, on trouve la croissance économique. Un pays en croissance attire les investisseurs internationaux, ce qui alimente la conversion de devises en monnaie nationale et fait s’apprécier cette dernière sur le marché des changes. On trouve aussi la balance des transactions courantes. Un déficit extérieur augmente la demande en devises, d’où une baisse du taux de change, alors qu’un excédent produit l’effet inverse. Un autre déterminant économique est l’inflation. D’après la théorie de la PPA (voir définition plus haut et extrait ci-dessous), un pays qui connaît un taux d’inflation plus élevé que celui de son partenaire commercial voit son taux de change s’affaiblir (et inversement en cas d’inflation plus faible).

Parmi les déterminants financiers, on distingue souvent le taux d’intérêt et les déterminants dits « psychologiques ». Le taux d’intérêt réel (corrigé de l’inflation) joue un rôle très important dans la détermination du taux de change. Quand le taux d’intérêt s’élève par rapport à celui des autres places financières, cela attire de nombreux capitaux flottants à la recherche de la rémunération la plus élevée. Il en découle une appréciation de la monnaie sur le marché des changes (et inversement quand le taux d’intérêt s’abaisse). Quant aux déterminants psychologiques, étant donné la forte volatilité observée sur le marché des changes et les comportements très spéculatifs des acteurs, et en l’absence d’information claire et fiable sur l’état des marchés, les acteurs sont très enclins à la rumeur et au mimétisme. Du coup, et parfois en dépit de de toute rationalité (sauf une « rationalité mimétique »), un détail suffit parfois à déclencher une tempête monétaire.

L’extrait pour la classe préparatoire : la parité de pouvoir d’achat (PPA)

« A long terme, les taux de change sont principalement influencés par les différentiels d’inflation, c’est-à-dire la parité de pouvoir d’achat (PPA). Les termes semblent complexes mais ils cachent en réalité un concept simple : les prix des biens et des services doivent être les mêmes partout sur la planète, sans quoi les monnaies évoluent pour compenser. Ainsi, plus l’inflation est élevée dans un pays, plus la monnaie se déprécie, et inversement. Historiquement, la croissance des prix étant plus faible en Suisse qu’en zone euro et qu’aux Etats-Unis, le franc suisse a une tendance naturelle à l’appréciation. Exceptionnellement, sous l’effet de l’accroissement des prix de l’électricité (+18%), des loyers (+3%), et de la taxe sur la valeur ajoutée (TVA de 7,7% à 8,1%), l’inflation suisse augmentera rapidement en 2024. Elle pourrait atteindre 2% en rythme annuel. L’écart avec l’inflation en zone euro et aux Etats-Unis sera donc très faible. A la différence de ces dernières années, cela ne profitera pas au franc suisse.

Selon la PPA, le franc suisse est actuellement sous-évalué de 6% par rapport au dollar. Pour être à son « juste prix », le billet vert ne devrait pas s’échanger contre 0,86 franc mais contre 0,81 franc seulement. Ce type d’anomalie n’est pas rare mais finit toujours par se résorber. De la même manière, la monnaie unique pourrait s’échanger +10% au-dessus des 0,94 franc actuels, c’est-à-dire contre 1,04 franc. Dans ce cas, le franc suisse est donc surévalué ».

Les sujets qui font débat

La dévaluation est-elle une source de compétitivité ?

Monnaie forte, économie forte ?

Le taux de change est-il un instrument efficace de politique économique ?

Le taux de change reflète-t-il la situation économique d’un pays ?