Depuis des décennies, les Français ont fait le choix de dépenses publiques élevées, sans toujours accepter la hausse des prélèvements nécessaire pour financer ces dépenses. Aujourd’hui, le niveau de la dette est tel (2813 milliards d’euros en 2021) que l’urgence est de réduire le ratio dette publique/PIB. Pour y parvenir, il faut commencer par équilibrer le solde budgétaire primaire, en optimisant les prélèvements obligatoires et en réduisant aussi les dépenses publiques.

L’ouvrage

En décembre 2021, la dette publique de la France atteint 2813 milliards d’euros. L’origine de cette dette est à rechercher dans la rupture des années 1970.

A l’époque, après les chocs pétroliers, les déficits publics visaient à compenser un ralentissement de la croissance jugé conjoncturel. Ensuite, la croissance de ces dépenses a traduit le choix des Français d’une prise en charge collective des dépenses dans différents domaines (éducation, politiques de l’emploi, culture, santé…), sans pour autant accepter la hausse des prélèvements nécessaire pour financer ces dépenses. La responsabilité de ce régime permanent de déficit est ainsi collective, et depuis 50 ans, les responsables politiques, qu’ils soient de droite ou de gauche, n’ont guère manifesté qu’un attachement de façade à la question de l’équilibre des finances publiques.

La dette publique est une question de théorie économique, mais aussi une question politique, puisque les différents groupes sociaux se rassemblent en deux groupes opposés pour influer sur les conditions de son remboursement. D’un côté, on trouve les acteurs attachés aux mécanismes du marché qui plaident pour le respect des contrats de prêts, en défendant les intérêts des créanciers qui ont accepté de prêter de l’argent aux administrations plutôt que de le dépenser immédiatement. De l’autre côté, se rencontrent les tenants de l’interventionnisme monétaire qui préconisent d’ »euthanasier » les rentiers par l’inflation, et les anticapitalistes plus radicaux qui pensent que l’annulation de la dette publique est un moyen d’accélérer l’effondrement d’un système capitalise qu’ils rejettent.

Le projet de ce livre est de faire œuvre de clarification sur ce sujet anxiogène et polémique. La réduction du solde budgétaire primaire (solde budgétaire établi sans prendre en compte le paiement des intérêts de la dette) en est le fil conducteur. A partir de 2008, ce solde primaire est devenu négatif, oscillant autour de 30 à 40 milliards d’euros chaque année (jusqu’à la survenance du Covid 19 qui l’a vu bondir). Or, aujourd’hui, dans un contexte international où la dette est largement aux mains d’opérateurs étrangers qui pourraient attenter à la souveraineté du pays, l’urgence est de réduire le rapport dette / Pib pour envoyer un signe de maîtrise des finances publiques à l’ensemble des acteurs de l’économie.

Comment parvenir à ce résultat ? Le ratio d’endettement dépend de facteurs sur lesquels la France a très peu de prises, à savoir le taux d’inflation et le niveau de la croissance économique. En revanche, le gouvernement français peut agir sur son solde budgétaire primaire. Pour équilibrer celui-ci, il est nécessaire de combiner l’optimisation des prélèvements et la baisse des dépenses publiques. Il s’agit de mettre à contribution de manière équilibrée contribuables, assurés sociaux, et bénéficiaires des aides publiques. Plusieurs expériences internationales (Canada, Suède, Allemagne, Islande, Irlande) montrent la possibilité de réduire les dépenses et les déficits à condition de créer un consensus politique autour d’un désendettement partiel. C’est là un enjeu clef pour la France qui est d’envoyer des signaux de crédibilité à ses créanciers en montrant sa capacité à rééquilibrer son budget, et plus largement à se réformer.

Note de lecture en 180 " : La dette publique

Voir la version en PDF

I La dette française mise en perspective.

La dette publique est l’ensemble des engagements financiers des administrations publiques qui sont composées de l’Etat central, des organismes de Sécurité sociale, des collectivités territoriales, et des ODAC (organismes divers d’administration centrale). Elle représente la valeur de l’ensemble des emprunts émis par ces institutions. La dette publique progresse en France depuis 50 ans. Au début, dans les années 1970, les déficits de l’après-choc pétrolier avaient pour but de compenser un ralentissement de l’activité jugé alors temporaire. Ensuite, les gouvernements ont cédé à la facilité de déficits devenus structurels. Depuis les années 1980, la dette publique progresse régulièrement, et plus fortement à l’occasion de chocs comme la crise des surprimes ou celle du Covid 19. En décembre 2021, la dette de la France s’élève à 2813,1 milliards d’euros. Cette dette est maintenant supérieure au PIB, représentant environ 113% du PIB national. Pour donner une image plus concrète, elle représente autour de 42 000 euros par Français ou 95 000 euros par actif. Ces chiffres de l’endettement suscitent une légitime inquiétude, posant la question du remboursement et de la soutenabilité de la dette. La France parviendra-t-elle à conserver la confiance de ses créanciers ?

Il est intéressant de mettre en rapport cette dette (qui est un stock) avec les dépenses et recettes des administrations publiques (qui sont des flux). En 2019, les dépenses des administrations publiques représentaient 1347,8 milliards d’euros, soit 55,6% du PIB. En 2020, ces dépenses ont été bouleversées par la crise du Covid qui a accru les dépenses et réduit l’activité (1422 milliards, soit 62,1% du PIB). En 2021 les dépenses ont été de 1475 milliards (59,2% du PIB). Quant aux recettes, elles proviennent essentiellement des prélèvements obligatoires. Ceux-ci se sont élevés à 1104 milliards en 2019 (44,1% du PIB), à 1058 milliards en 2020 (44,7% du PIB) et à 1314,8 milliards en 2021 (44,7% du PIB également.

Ces chiffres illustrent l’importance des masses budgétaires en France. La France est l’un des pays du monde où en termes relatifs les dépenses publiques et les prélèvements obligatoires sont les plus élevés, en particulier pour contribuer à la protection sociale de la population. En effet, l’examen de la ventilation des dépenses montre que celle-ci est constituée par les prestations sociales (665 milliards en 2020 et 672 milliards en 2021) et les dépenses de fonctionnement (450 milliards en 2021). Toujours en 2021, l’ « investissement » ne représente que 92,6 milliards d’euros ( et les intérêts de la dette 38,1 milliards).

La différence entre les dépenses et les recettes permet de déterminer une capacité ou un besoin de financement. Le solde budgétaire brut des administrations publiques (somme de toutes les recettes moins celle de toutes les dépenses) est central dans la compréhension de la trajectoire de la dette.

Si dans le total des dépenses, on exclut les intérêts servis sur la dette, on obtient le solde budgétaire primaire (exprimant le besoin de financement de l’année indépendamment de l’héritage lié aux intérêts sur le stock de la dette). En 2021, ce solde primaire est négatif (comme les années précédentes) : il atteint 123 milliards (160,9 milliards de déficit brut moins 38,1 milliards d’intérêts servis sur la dette). La notion de solde budgétaire primaire est centrale pour analyser la soutenabilité de la dette et pour chercher des pistes d’ajustements ou de réformes.

Quand le solde primaire est équilibré, il suffit que le taux de croissance du PIB soit supérieur au taux d’intérêt réel servi sur la dette pour que le ratio d’endettement se réduise, et donc que la dette soit amortie.

Lire l'article dans la revue sociétal

II La question de la soutenabilité

Le problème de la soutenabilité de la dette est un problème complexe pour deux raisons.

La première raison est que l’Etat, à la différence des autres agents économiques, a un statut singulier : il dispose d’un pouvoir de contrainte sur les agents (l’augmentation des prélèvements par exemple), il a une durée de vie supposée infinie (emprunts à très long terme), et il peut agir sur les variables de l’économie qui influencent la soutenabilité (comme la croissance économique qui apporte des recettes supplémentaires). La deuxième raison est qu’il ne faut pas considérer la dette en général, mais plutôt la finalité de celle-ci. En effet, en théorie économique, l’endettement se justifie par les dépenses d’investissement dont la rentabilité est supérieure au coût ( effet de levier). Les projets d’infrastructures, de dépenses d’enseignement et de recherche fondamentale sont ici concernés (théories de la croissance endogène). Au contraire, toujours en théorie économique, le financement des dépenses sociales par la dette n’est pas justifié, faute d’un retour sur investissement pour la génération future. Ces dépenses ont vocation à être financées uniquement par les prélèvements obligatoires, de manière à ne pas léguer aux générations futures une situation financière dégradée et contraignante. A cet égard, et cela depuis un certain nombre d’années, la France déroge à cette règle en finançant une partie de ses dépenses de Sécurité sociale par la dette. Il s’agit alors très clairement d’une mauvaise dette.

Si on laisse de côté les questions précédentes, y a-t-il une limite technique à l’accroissement de la dette publique ?

Certains seuils d’endettement ont une portée symbolique. Il en est ainsi du critère de Maëstricht dans lequel la dette publique ne devait pas être supérieure à 60% du PIB. Valable dans le contexte des années 1990, ce critère est vite devenu obsolète un peu plus tard, et depuis l’Europe a accepté de voir l’endettement des pays membres progresser inexorablement. Il en est de même du critère des 90% établi par les économistes Reinhart et Rogoff. Pour ces deux économistes (« Growth in a « Time of Debt », American Economic Review, 2010), au-delà de 90%, la croissance des pays chute. En réalité, il semble bien que la relation entre niveau de dette publique et croissance économique ne soit pas une relation linéaire. Tout dépend en fait comme on vient de l’évoquer plus haut de la nature des dépenses financées par la dette. Les infrastructures et les dépenses sociales n’ont pas le même effet sur l’activité à long terme.

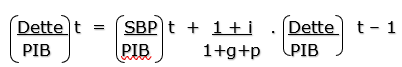

Le solde budgétaire primaire négatif (SBP) accroît le ratio. Quand le taux d’intérêt nominal progresse, le ratio d’endettement augmente aussi. Deux variables réduisent ce ratio : le taux de croissance du PIB réel (g) et le taux d’inflation (p).

Pour un Etat comme la France, il est difficile d’agir sur la croissance potentielle, au moins à court terme. Les taux d’intérêt dépendent de l’environnement international, de même que l’inflation. Les marges de manœuvre dont dispose la France résident donc dans le contrôle du solde budgétaire primaire.

C’est donc plutôt l’équation de soutenabilité de la dette qu’il faut considérer, qui met en évidence les facteurs qui influencent l’évolution du ratio d’endettement, à savoir le solde budgétaire primaire, le taux d’intérêt servi sur la dette, le taux de croissance du PIB et taux d’inflation.

Lire l'article dans la revue sociétal

III Comment réduire le solde budgétaire primaire ?

Certaines options envisagées pour réduire le solde budgétaire primaire semblent irréalistes. La première d’entre elles est la stimulation de la croissance par des dépenses d’infrastructure financées par une nouvelle dette. Cette option est irréaliste d’une part parce que la plupart des études font état d’une croissance potentielle assez faible pour l’économie française (en raison notamment d’une économie tertiarisée et de dépenses trop faibles en Recherche-Développement : 2,2% du PIB alors que le standard international est de 3%), et d’autre part parce-que les dépenses d’investissement créent certes un choc positif pour l’économie, mais à long terme seulement. La deuxième option est l’annulation de la dette, partielle ou totale. L’idée de l’ « effacement » de la dette n’est pas très réaliste : elle se heurte aux textes juridiques qui déterminent le fonctionnement de la Banque centrale européenne (BCE) et des Banques centrales nationales ; en outre, une telle annulation mettrait en difficulté les créanciers de la France, créant de ce fait des tensions internationales extrêmement fortes et une crise financière dont les Français seraient les premières victimes.

Dès lors, pour équilibrer le solde budgétaire primaire de la France, il faut agir soit sur les recettes publiques, soit sur les dépenses.

Du côté des recettes, si une réforme profonde du système fiscal n’est guère envisageable, plusieurs pistes méritent d’être exploitées. Parmi celles-ci, on retiendra la taxation des GAFAM (qui pourrait générer pour la France entre 5 à 10 milliards d’euros de recettes supplémentaires d’après le ministre de l’Economie et des finances Bruno Lemaire), la suppression des niches fiscales (manque à gagner d’un peu moins de 100 milliards d’euros par an), la hausse de l’impôt sur les sociétés (déjà envisagée par certains Etats comme le Royaume-Uni ou les Etats-Unis pour rétablir l’équilibre de leurs finances publiques), et la hausse du taux de TVA (d’après l’INSEE, une hausse de 3 points du taux normal de TVA, de 20 à 23%, rapporterait 11,7 milliards d’euros la première année).

Du côté des dépenses publiques, dont on a vu plus haut que la plus grande partie est constituée de dépenses sociales, la réduction des dépenses de retraite semble un axe prioritaire. En effet, selon France Stratégie, la France consacre actuellement 3,4 points de PIB de plus que la moyenne des pays européens aux dépenses de retraite et de vieillesse. Un autre axe est les dépenses publiques consacrées au logement qui en 2016 représentaient 1,3% du PIB français contre une moyenne de 0,7% dans la zone euro et l’Union européenne. Au sein de ces dépenses de logement, les aides personnalisées au logement (APL) sont particulièrement visées : actuellement, elles représentent 17 milliards d’euros, soient à elles seules 40% des sommes consacrées à la politique du logement. S’il est vrai que ces aides participent à l’effort de redistribution vers les plus modestes, il est vrai aussi qu’elles ont des effets pervers, et notamment celui d’accroître les loyers. S’il n’est pas concevable de supprimer toutes ces aides, il est néanmoins possible de les fusionner avec les autres minima sociaux.

Au total, la combinaison de l’optimisation des prélèvements et de la baisse des dépenses publiques est la solution pour supprimer le déficit budgétaire primaire, permettant d’envoyer un signe de crédibilité auprès des créanciers et des institutions internationales.

Lire l'article dans la revue sociétal

Quatrième de couverture

Crise, fardeau, faillite, poison... La dette est un sujet anxiogène et clivant. Pour certains, elle est à redouter et pourquoi pas à interdire. Pour d'autres, il suffirait au contraire de la monétiser ou de l'annuler complètement.

En mettant en perspective le mécanisme de l'endettement, les caractéristiques de la dette en France et les principaux questionnements qu'elle suscite, ce livre permet une prise de recul pédagogique et éclairante sur cet enjeu majeur de l'économie post-Covid.

Car la dette publique n'est ni un poison ni une potion magique et il ne s'agit ni de l'interdire ni de l'annuler. Il a été possible de vivre avec depuis près de cinquante ans, et ce sera encore le cas demain grâce à des ajustements pragmatiques et des politiques économiques innovantes et souples.

L’auteur

Bertrand Blancheton est agrégé des universités, professeur de Sciences économiques à l'université de Bordeaux, dont il dirige l'UFR Économie, gestion et AES. Président de l'agence de développement économique TISD, il est également membre du comité scientifique de la Mission historique de la Banque de France et du CHEFF à l'IGPDE au ministère de l'Économie.