Comment expliquer l’essor de l’industrie du luxe en France et en Europe ? Une illustration à partir de l’histoire et du développement du groupe Kering

Introduction

A la fin du XIXème siècle, les grands créateurs en France (tels Guerlain dans la parfumerie et Worth dans la haute couture) ont imposé une véritable révolution, bientôt suivis par Chanel, Poiret et Schiaparelli, en déplaçant les centres d’intérêt de la clientèle fortunée des arts décoratifs vers de nouveaux facteurs d’identification, tels les parfums et la mode.

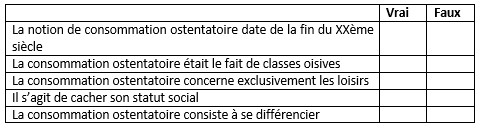

C’est ainsi qu’a pu émerger un artisanat de luxe incarnant la tradition, le savoir-faire, les matières précieuses, et symbolisant la rareté et la cherté. L’industrie, en ces temps de révolution industrielle, évoquait au contraire la production en séries les plus longues possibles, la diffusion la plus large, le bas prix, en un mot la production de masse pour une consommation de masse elle-même naissante. Sur le plan sociologique, la possession d’articles de luxe était pour les détenteurs de ces produits un des moyens d’affirmer leur appartenance à la classe dominante et de témoigner de leur réussite de manière tout à fait visible (ce que l’on appelle la « consommation ostentatoire », telle que Thorstein Veblen a pu la définir).

Depuis, on a assisté à l’émergence d’une industrie du luxe originale qui s’est efforcée de réussir le grand écart qui consiste à maintenir les traditions et savoir-faire de l’artisanat tout en intégrant de nouveaux procédés de fabrication reposant notamment sur la production en série. La « généralisation » du goût pour le luxe a elle aussi une signification sociologique, en témoignant du fait que l’opposition entre le « superflu » et le « nécessaire » ne suffit plus à distinguer les classes sociales. Aujourd’hui, l’accès au « superflu » a gagné tous les groupes sociaux et est devenu une aspiration de masse légitime. Acquérir un produit de luxe, c’est pour tout un chacun le droit d’accéder à une consommation qui n’est pas essentiellement utilitaire, et qui met en relief le plaisir gratuit, et la recherche d’une identité par le raffinement.

L’industrie du luxe est ainsi devenue une industrie puissante qui a su prendre le virage de la démocratisation sans renoncer à ce qui faisait son essence. En Europe, elle représente désormais un des piliers essentiels de l’économie et un des moteurs de la croissance à venir. L’histoire du groupe Kering permet d’illustrer le visage de cette métamorphose, en montrant comment une entreprise de taille mondiale a pu progressivement se constituer, et comment elle s’apprête maintenant à affronter les défis de demain.

I - Une industrie désormais florissante

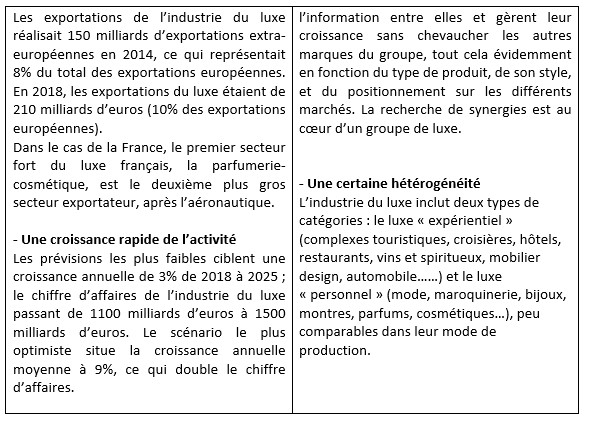

A- Les caractéristiques du marché du luxe

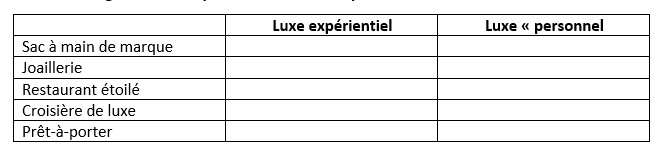

Le marché du luxe se répartit traditionnellement en deux types de catégories : le luxe « expérientiel » (complexes touristiques, croisières, hôtels, restaurants, vins et spiritueux, mobilier design, automobile……) et le luxe « personnel » (mode, maroquinerie, bijoux, montres, parfums, cosmétiques…). Ce marché est aujourd’hui devenu un marché oligopolistique, dominé par de grands acteurs traditionnels. D’après le classement réalisé par le cabinet Deloitte en 2019, on constate que les 10 entreprises les plus importantes du monde réalisent à peu près la moitié des ventes totales des produits de luxe. Et, comme le montre le tableau ci-dessous, on constate aussi que les marques françaises culminent en haut du classement, avec LVMH, Kering, et L’oréal Luxe qui figurent dans ce top 10.

Document 1 :

Source : Cabinet Deloitte 2020

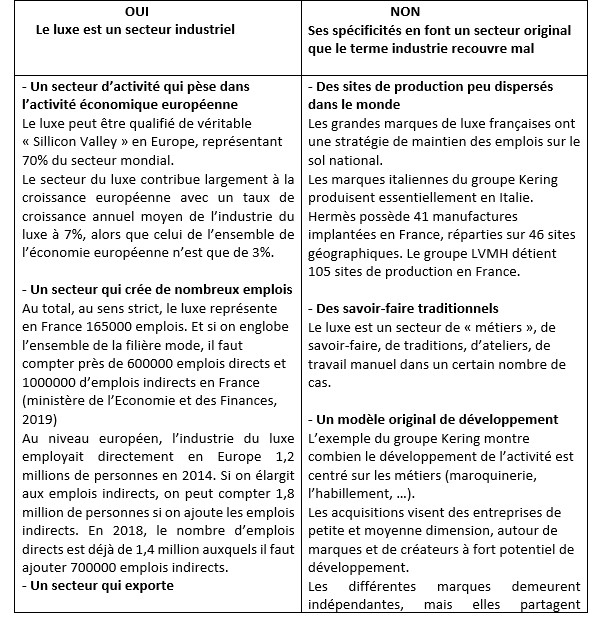

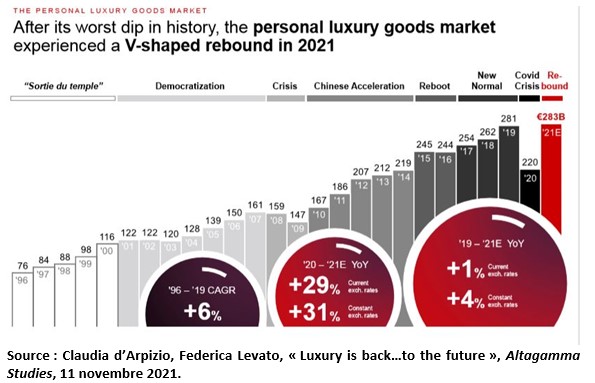

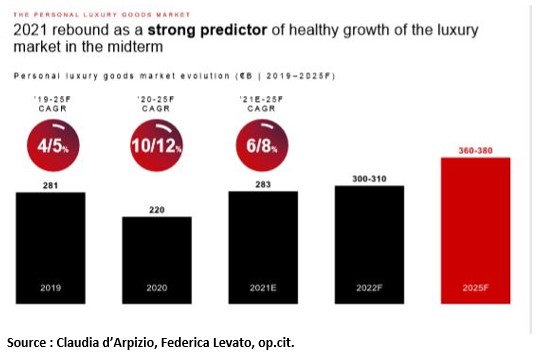

Si on s’en tient au marché du luxe « personnel », on peut dire que sa croissance est très forte depuis le début des années 1990.

Document 2 :

Sur les 25 dernières années, le taux de croissance annuel moyen de ce marché est en moyenne de 6% par an, pour atteindre 283 milliards d’euros en 2021. Cette croissance est régulière et s’explique par plusieurs éléments : la globalisation de l’économie mondiale et les mouvements de fusions/acquisitions qui ont permis l’émergence progressive des grands groupes cités plus haut, la « démocratisation » de l’accès aux produits de luxe, l’apparition des marchés asiatiques (japonais d’abord, chinois ensuite). Et on constate que les crises économiques de ces années (la crise des années 2000, la crise financière de 2008-2009, la crise récente du Covid-19) ou les mesures protectionnistes (comme celles adoptées par la Chine en 2015-2016) n’ont fait que ralentir ponctuellement cette tendance de longue durée. Si on prend l’exemple récent de la crise du Covid-19, celle-ci a fortement impacté les ventes de luxe en 2020. L’Europe est le marché le plus touché par la crise (- 29%), suivi de celui de l’Amérique du Nord (- 22%), le marché asiatique s’en tirant mieux (- 5%). Mais pour l’année 2021, on s’attend à ce que le marché du luxe atteigne un niveau légèrement supérieur à celui de 2019, avant la crise du Covid-19. (Voir également plus bas les chiffres du groupe Kering sur la question). Et ensuite, si on se situe à l’horizon 2025, le marché devrait encore progresser fortement, avec 60 millions de clients supplémentaires, cette conjoncture favorable s’expliquant principalement par la croissance de la classe moyenne asiatique, et plus spécifiquement chinoise.

Document 3 :

Si on examine maintenant en détail les caractéristiques du marché du luxe « personnel », on constate que la plus grande part de marché est détenue par les accessoires (chaussures, maroquinerie, autres articles en cuir), à hauteur de 36%. La part des trois autres composantes du marché (habillement, Hard Luxury, beauté) est sensiblement la même : de l’ordre de 21- 22%. Et en tendance, avant la crise sanitaire, on constatait que ce sont les chaussures et les bijoux qui affichaient le meilleur taux de croissance (+9%), suivis des articles de maroquinerie (+7%) et des cosmétiques (+3%). Le secteur de l’habillement, quant à lui, connaissait une croissance plus modeste (+1%), tandis que les montres affichaient une croissance en berne (- 2%). Les perspectives de ce marché

Quels sont les profils des consommateurs du luxe ?

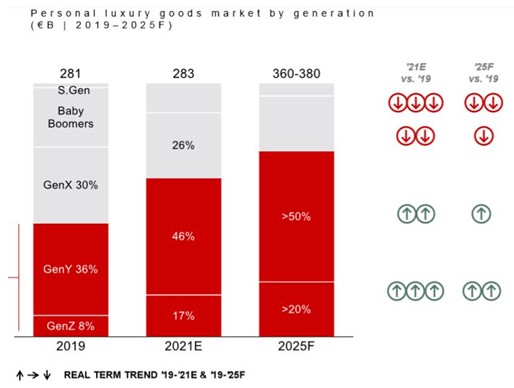

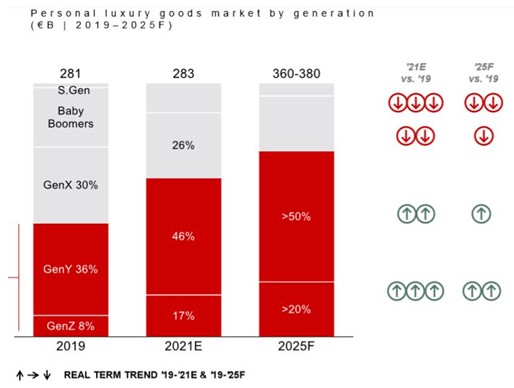

Document 4 :

Source : Claudia d'Arpizio, Federica Levato, op.cit

Comme on peut le voir dans le tableau ci-dessus, la consommation de produits de luxe « personnels » sera à l’avenir de plus en plus tirée par les générations Y et Z, et de moins en moins par les autres générations. En 2021, les générations Y et Z représentent déjà 63 % du marché, mais cette part passera à au moins 70% en 2025.

Cette évolution a pour conséquence que le marché du luxe « personnel » devra s’adapter aux comportements des nouvelles générations, et notamment de la génération Z, qui réclame des produits exprimant des valeurs tournées vers l’écologie, l’éthique et la transparence. Cette génération veut maintenant des produits issus de marques socialement responsables et qui expriment des préoccupations en matière de durabilité, voire de prise de position sur des problèmes sociaux et politiques. Particulièrement chez les clients de luxe, et plus particulièrement dans la clientèle asiatique, la consommation devient un acte responsable, engagé, qui traduit un sentiment d’appartenance et une préférence pour le local.

B- Un marché dans lequel la France et l’Europe tiennent une place très importante

En matière de luxe, la France s’est imposée depuis un certain nombre d’années comme leader mondial dans de nombreuses catégories (maroquinerie, parfumerie, cosmétiques, vêtements, …). Paris reste la capitale mondiale du luxe et l’Hexagone a maintenant une image forte en la matière, que ce soit au travers de figures emblématiques comme Coco Chanel et Yves saint Laurent, ou au travers de grands groupes qui figurent parmi les entreprises les plus importantes sur le marché mondial (document 1). L’industrie du luxe en France est désormais reconnue comme un moteur essentiel de la croissance future, à tel point que Bruno Le Maire, ministre de l’Economie, a pu déclarer le 08 janvier 2019 lors de la signature du contrat stratégique de la filière mode et luxe que « La France n’a pas les GAFA, mais elle a les géants du luxe mondial ». On mesure le chemin parcouru depuis les années 1970 en comparant cette déclaration à celle du président de la République Georges Pompidou en 1972 qui exprimait pour le moins un certain scepticisme à l’égard du secteur encore traditionnel du luxe à l’époque : « Chère vieille France ! La bonne cuisine […] La haute couture, les bonnes exportations…Du cognac, du champagne, et même du bordeaux et du bourgogne […] C’est terminé ! La France a commencé et largement entamé une révolution industrielle ! ». Et en effet les chiffres montrent que le luxe est désormais un pilier de l’économie française.

En ce qui concerne sa contribution à la balance commerciale, alors que celle-ci est largement déficitaire (-65,2 milliards d’euros en 2020), plusieurs marchés du luxe s’imposent comme secteurs très excédentaires. Pour n’en donner qu’un exemple, le premier secteur fort du luxe français dans le monde, la parfumerie-cosmétique, est maintenant le deuxième plus gros secteur exportateur, après l’aéronautique. Pour l’année 2017, la balance des exportations/importations dans ce domaine s’était soldée par un excédent de 10,6 milliards d’euros (derrière l’aéronautique à 17,4 milliards d’euros). Au niveau de leur contribution à l’emploi, les grandes marques de luxe françaises représentent un enjeu très important pour le maintien des emplois sur le sol national. Hermès possède 41 manufactures implantées dans le pays, réparties sur 46 sites géographiques, et seulement 11 ailleurs dans le monde. Le groupe LVMH détient 105 sites de production en France. Au total, au sens strict, le luxe représente en France 165000 emplois. Et si on englobe l’ensemble de la filière mode, il faut compter près de 600000 emplois directs et 1000000 d’emplois indirects en France (ministère de l’Economie et des Finances, 2019).

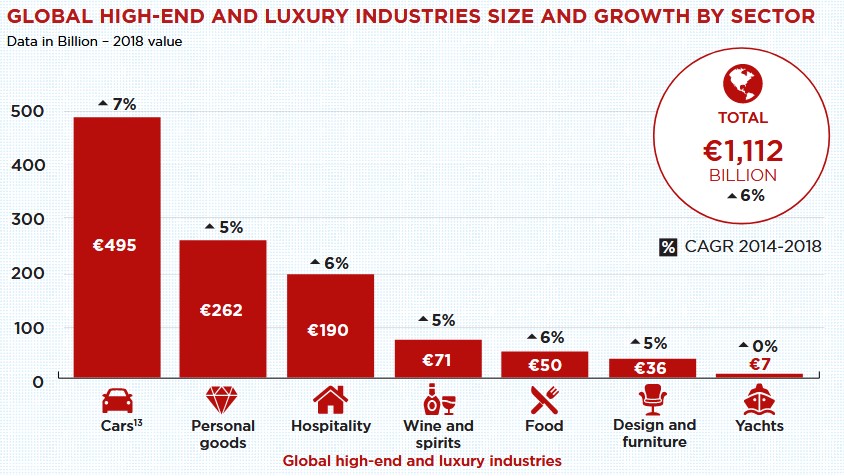

Mais c’est surtout au niveau européen que l’on appréhende mieux l’importance de l’industrie du luxe pour l’ensemble des économies de l’Union. Le luxe peut être qualifié de véritable « Sillicon Valley » en Europe, représentant 70% du secteur mondial. Si on se place au niveau des pays, l’Allemagne et l’Angleterre se démarquent surtout avec l’industrie automobile, la France et l’Italie avec la mode et les accessoires, et l’Espagne avec les vins et l’huile d’olive. Si on se place au niveau de l’ensemble de l’Europe, une étude conduite par l’ECCIA (organisation qui regroupe 6 organismes européens de promotion du luxe : le Comité Colbert pour la France, Altagamma pour l’Italie, Circulo Fortuny pour l’Espagne, Gustaf III Kommité pour la Suède, Meisterkreis pour l’Allemagne, et Walpole pour le Royaume-Uni ) montre bien le poids de l’industrie du luxe sur l’ensemble de l’économie européenne : « Study on the contribution of the high-end cultural and creative sectors to the european economy, janvier 2020). Globalement, la contribution du luxe à la croissance européenne est très importante. En 2018, le chiffre d’affaires de l’industrie du luxe est estimé à 1112 milliards d’euros, en forte croissance par rapport à l’année 2014. Depuis 2014, le taux de croissance annuel moyen de l’industrie du luxe se situe à 7%, alors que celui de l’ensemble de l’économie européenne n’est que de 3%.

Document 5 :

Source : European Cultural and Creative Industries Alliance (ECCIA), « Study on the contribution of the high-end Culural and Creative sectors to the european economy », 2020.

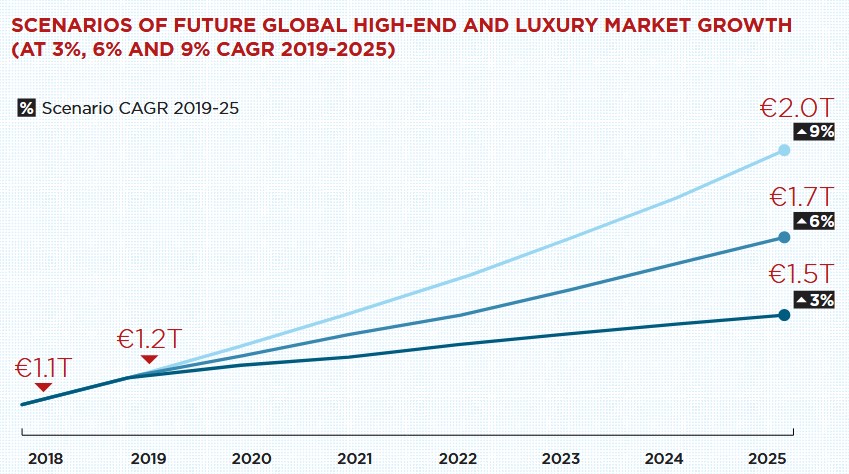

Et les tendances du marché pour l’avenir sur les différents marchés montrent des perspectives indéniables.

Document 6 :

Source : ECCIA 2020, op.cit.

Par rapport à l’année 2018, le scénario le plus pessimiste de croissance annuelle d’ici 2025 est de 3%, faisant passer le chiffre d’affaires de l’industrie du luxe de 1100 milliards d’euros à 1500 milliards d’euros. Quant au scénario le plus optimiste, il situe le croissance annuelle moyenne à 9%, ce qui fait un chiffre d’affaires quasiment doublé sur la période pour cette industrie (chiffre d’affaires qui atteindrait 2000 milliards d’euros en 2025).

Evidemment, dans ces conditions, les contributions de l’industrie du luxe aux exportations et à l’emploi européens sont très importantes.

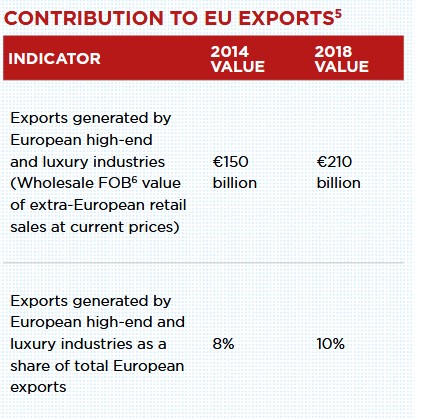

En ce qui concerne les exportations, l’industrie du luxe réalisait 150 milliards d’exportations extra-européennes en 2014, ce qui représentait 8% du total des exportations européennes. En 2018, et sans préjuger des perspectives de croissance future, les exportations du luxe étaient déjà de 210 milliards d’euros (10% des exportations européennes).

Document 7 :

Source : ECCI 2020, op.cit

Au niveau de l’emploi, la contribution de l’industrie du luxe est également très importante. En 2014, cette industrie employait en Europe 1,2 millions de personnes si on s’en tient aux emplois directs, et 1,8 million de personnes si on ajoute les emplois indirects. En 2018, et sans présager des perspectives de croissance évoquées plus haut, le nombre d’emplois directs est déjà de 1,4 million. Si on y ajoute les 700000 emplois indirects créés par cette industrie, cela fait donc pour cette année un total de 2,1 million d’emplois.

Que ce soit du point de vue de la croissance, des exportations réalisées, ou des emplois créés, l’industrie du luxe est donc déjà une industrie vitale pour l’économie européenne, et qui le sera de plus en plus à l’avenir. Et comme le rappelle fort justement l’étude de l’ECCIA, il ne faut pas limiter l’importance du luxe à ces aspects directement mesurables. Le luxe a également une contribution indirecte à la croissance économique, et il impacte aussi fortement les sphères sociale et culturelle.

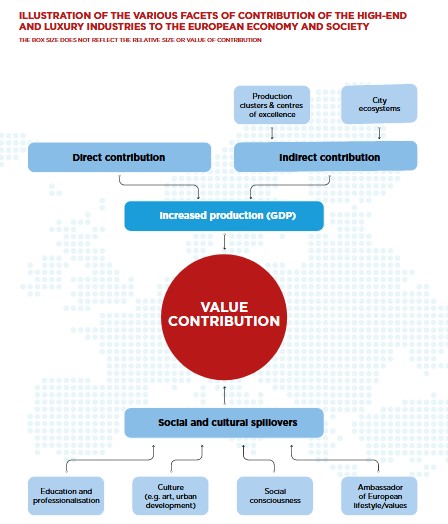

Document 8 :

Source : ECCIA 2020, op.Cit

La contribution indirecte du luxe à la croissance se fait grâce à des clusters et à des centres d’excellence (que l’on trouve essentiellement en France, en Italie, en Allemagne, en Espagne et au Royaume-Uni) qui jouent un rôle considérable dans la stratégie européenne de la croissance future qui s’appuie sur la recherche d’une croissance intelligente (nourrie par l’innovation, la recherche et l’entrepreneuriat), durable et inclusive, et également grâce à des écosystèmes urbains présents dans beaucoup de grands centres européens (Berlin, Munich, Londres, Milan, Paris,…) qui associent des écoles de pointe permettant d’élever le capital humain, de nombreux services de tourisme, et également des services divers de communication, photographie, ou encore architecture. Et par ailleurs, il ne faut pas oublier que la croissance économique n’est pas dissociable des mouvements de la société qui l’accompagnent. L’industrie du luxe agit également sur les dimensions sociale et culturelle par différents canaux, qu’il s’agisse évidemment de l’élévation du capital humain liée aux progrès de l’éducation et de professionnalisation des activités dans ce secteur, du développement de la culture (puisque le luxe est par nature lié aux activités artistiques, qu’il s’agisse de peinture, de sculpture, ou encore d’urbanisme), de conscience sociale (car comme on le verra plus bas dans l’exposé du cas Kering les entreprises du luxe sont à la pointe des initiatives en matière de Responsabilité sociale et environnementale et de développement durable), et enfin d’ambassadeur des valeurs et styles de vie européens par la promotion d’un rapport au monde qui met en avant la recherche du bonheur individuel et les valeurs hédonistes.

II- Kering : un cas d’école

A- De Pinault à Kering

Le groupe Kering trouve son origine en 1963, avec la création par François Pinault des Etablissements Pinault, une entreprise de scierie et de négoce du bois. Ensuite, à partir de son entrée en bourse en 1988, Pinault SA va développer ses activités dans la distribution spécialisée et la vente à distance. Les principales étapes seront l’achat de CFAO en 1990 (distribution électrique), Conforama en 1991, le Printemps en 1992 (qui détient alors 54% de La Redoute), et la FNAC en 1994. C’est à partir de cette date que le groupe prend le nom de Pinault-Printemps-Redoute (PPR).

1999 est une date charnière pour le groupe PPR. Alors que les métiers traditionnels de la distribution sont menacés, en grande partie du fait de la concurrence du commerce en ligne, le groupe engage un désengagement progressif de la grande distribution. Le tournant majeur à cette époque est le rachat de 42% du groupe Gucci (en 2004, PPR possèdera 99,4% du groupe Gucci) et de 100% de l’entreprise Yves Saint Laurent. On assiste alors à la cession de Pinault Bois et Matériaux en 2003, de Rexel en 2004, de Printemps SA en 2006, de Conforama en 2010, de CFAO en 2012, de la FNAC en 2013, et enfin de La Redoute en 2014.

Parallèlement, le groupe investit dans le secteur du luxe : Sergio Rossi en 1999, Boucheron en 2000, Bottega Veneta et Balenciaga en 2001, Girard-Perregaux et Jean Richard en 2011, Qeelin et Brioni en 2012, Christopher Kane, Pomellato et Tomas Maier en 2013, Ulysse Nardin en 2014. Durant cette période, les groupes PPR et Gucci fusionnent, et les marques de luxe tombent sous la supervision directe de François-Henri Pinault. Toutes ces acquisitions montrent la volonté du groupe de se réorganiser selon deux pôles : Luxe et LifeStyle. Et le 22 mars 2013 le groupe PPR est rebaptisé Kering (de « Ker », qui signifie foyer en breton, et du suffixe anglais ing qui symbolise l’action et la direction internationale du groupe).

Tout au long de cette histoire, on constate que la croissance et la réorientation du groupe se sont focalisées sur les métiers qui sont au cœur du marché de la maroquinerie, de l’habillement et des accessoires, dans le sillage de l’entreprise phare Gucci. C’est un modèle de développement original que l’on peut qualifier de « croissance organique », les acquisitions restant de petite et moyenne dimension, autour de marques et de créateurs à fort potentiel de développement, sur des marchés émergents ou sur des créneaux particulièrement dynamiques. Par exemple, en devenant actionnaire du chinois Qeelin, le groupe a renforcé son portefeuille de marques de luxe sur le segment de la joaillerie et sa présence sur le marché chinois. Au départ, les collections de Qeelin ne sont distribuées qu’au travers de quelques boutiques, mais il s’agit d’une marque qui présente un réel potentiel de développement, et l’objectif est d’accompagner celle-ci dans sa croissance. Par ailleurs, l’intégration de Qeelin dans le groupe Kering présente une prise de risque financièrement limitée, mais surtout une opportunité de démultiplication intéressante.

Un autre élément de la réussite du groupe est la recherche d’une synergie entre les marques qui le constituent (ce que le groupe résume par le concept FWAF : freedom within a frame work ; en français liberté encadrée). Les différentes marques demeurent indépendantes, mais elles partagent l’information entre elles et gèrent leur croissance sans chevaucher les autres marques du groupe, tout cela évidemment en fonction du type de produit, de son style, et du positionnement sur les différents marchés.

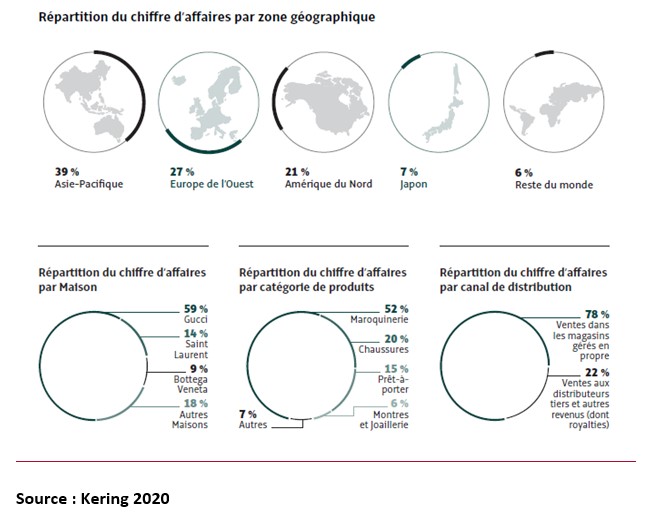

Aujourd’hui, comme on le voit dans le document ci-dessous, c’est encore largement la marque GUCCI qui domine le groupe : elle réalise la majorité des ventes et des bénéfices. Quant aux catégories de ventes, ce sont pour l’essentiel des produits issus de la maroquinerie (plus de 50% des ventes), des chaussures (20% des ventes), et du prêt à porter (15% des ventes).

Document 9 :

B- Des résultats florissants

Depuis les années 2000, les performances du groupe n’ont pas cessé de s’améliorer.

Document 10 :

Source : Kering 2020

Les fluctuations du chiffre d’affaires du groupe ne sont pas significatives, car comme on vient de le voir, elles dépendent du rythme des cessions et acquisitions sur la période. En revanche, les différents indicateurs du bénéfice réalisé par l’entreprise, à savoir le résultat d’exploitation et le résultat net (après versement de l’impôt sur les bénéfices) évoluent de manière tout à fait significative. Le résultat d’exploitation est passé de 1540 milliards d’euros à 4778,3 milliards en 2019 (soit une multiplication par 3,10 avant le déclenchement de la crise du Covid-19). Quant au résultat net, il est passé de 680 milliards d’euros à 3211,5 milliards d’euros sur la même période (soit une multiplication par 4,7).

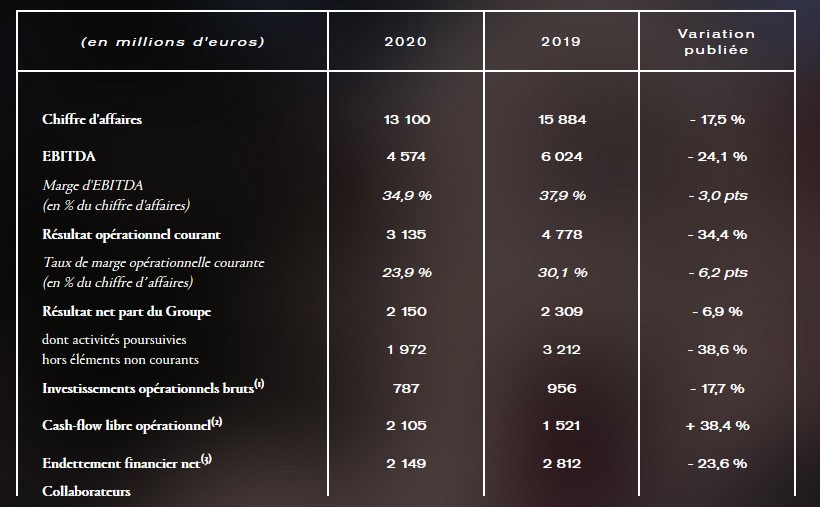

Comme les autres entreprises du secteur du luxe, Kering a été impacté par la crise du Covid-19. L’EBITDA (notion proche de l’excédent brut d’exploitation français, qui est le bénéfice brut, ne prenant pas en charge les amortissements et la politique de financement de l’entreprise) a baissé de 24,1% de 2019 à 2020 (alors que le résultat net ne baissait que de 6,9%).

Document 11 :

Source : Les chiffres clés du groupe Kering et de ses marques (https://www.kering.com.fr), mis à jour le 22/04/2021.

En revanche, dès 2021, la situation du groupe s’est fortement améliorée. Le chiffre d’affaires a rebondi fortement au premier semestre 2021, à +54,1% par rapport à 2020, et également en croissance de 8,4% par rapport à la même période en 2019 (donc avant la crise du Covid-19). Au deuxième semestre 2021, la croissance du chiffre d’affaires du groupe poursuit son accélération, à +95% par rapport à 2020, et +11,2% par rapport au second semestre 2019.

Certes, l’évolution très positive de ces résultats s’explique par la situation mondiale de l’industrie du luxe, qui connaît un rebond significatif en 2021. Mais Kering est particulièrement positionné pour bénéficier à plein de cette reprise, en raison de sa stratégie de croissance que l’on vient d’évoquer ainsi que de sa solidité financière. Comme on a pu le voir dans le tableau 1, et cela avant la crise du Covid-19, le taux de croissance des ventes du groupe Kering était le plus élevé au sein des 10 plus grandes entreprises du luxe mondiales.

C- La feuille de route 2017-2025

La feuille de route du groupe Kering vise à promouvoir un luxe durable, attentif à la société et à l’environnement dans lequel il s’inscrit. Trois piliers structurent cette stratégie, nommés respectivement Care, Collaborate, et Create.

Le pilier Care fait référence à l’action de Kering pour réduire son empreinte environnementale et préserver la planète et ses ressources naturelles. Dans cette perspective, Kering a élaboré dès 2013 une méthodologie originale de Compte de Résultat Environnemental (Environnemental Profit and Loss Account, ou EP&L), une démarche pionnière consistant à mesurer l’empreinte environnementale de ses activités et de l’ensemble des chaînes d’approvisionnement du groupe, et à la traduire en valeur monétaire. A travers l’EP&L, Kering analyse son impact sur les ressources naturelles, depuis la production de matières premières jusqu’à la vente des produits aux clients, en passant par la logistique et les magasins. L’EP&L, qui s’appuie sur une méthodologie en 7 étapes rendue publique (voir notamment le Rapport sur la méthodologie EP&L de Kering et les résultats 2013 du groupe) augmente la capacité des entreprises à réduire leur impact, et à s’adapter aux facteurs de changement qui affecte leur chaîne d’approvisionnement, tout particulièrement en cas de variation de la qualité et de la disponibilité des matières premières. Cette démarche, ainsi qu’un ensemble d’initiatives (et notamment l’engagement à l’horizon 2025 de réduire de 50% ses émissions de gaz à effet de serre liées à ses actions propres et à ses chaînes d’approvisionnement externe par rapport à 2010) font que Kering est en tête du classement des agences de notation qui évaluent les performances RSE des entreprises. D’après le classement de l’agence française Vigeo Eiris, Kering obtient un score RSE de 64 sur 100, ce qui lui confère la deuxième place en Europe, et la 51ème sur 4906 entreprises cotées dans le monde, tous secteurs confondus. Les autres agences de notation confirment cette position. Par exemple, Kering arrive en troisième position dans le classement des entreprises les plus durables de Corporate Knights et à la 24ème place des 150 firmes les plus avancées dans leur transition vers une énergie propre d’après le classement Carbon Clean 2019.

Le pilier Collaborate s’appuie sur une politique de ressources humaines ambitieuse. Cette politique est avant tout fondée sur la mobilité interne, visant à accompagner les collaborateurs du groupe dans le développement de leurs compétences. C’est ainsi que bon nombre de présidents de Maisons Kering ont été promus à l’intérieur du groupe, et que de nombreux autres collaborateurs peuvent passer d’une Maison à une autre, tout cela contribuant à créer une culture de groupe solide, qui préserve cependant l’identité de chaque maison.

Enfin, le pilier Create vise à accélérer le modèle de croissance organique déjà évoqué. Ce modèle s’appuie sur des Maisons qui ont chacune une grande autonomie créative et une liberté d’action, ce qui leur permet de développer et de renouveler sans cesse leurs collections, d’améliorer la relation client et la qualité d’exécution à chaque étape. Mais l’autonomie laissée à chaque Maison n’empêche pas la recherche de synergies et d’intégration au niveau de l’ensemble du groupe. La complémentarité des Maisons est recherchée par la mutualisation et la rationalisation de certaines fonctions stratégiques comme la logistique, l’immobilier, les systèmes d’information, ou encore les achats métier. Par ailleurs, l’intégration verticale est un autre élément clé de ce business model. C’est ainsi que l’initiative Kering Eyewear lancée en 2014 a permis de développer une expertise interne en lunetterie. De même, le groupe a investi dans l’acquisition de tanneries pour approvisionner ses Maisons en matières premières de haute qualité.

Conclusion

Depuis les années 1990, le marché du luxe, et notamment le marché des produits de luxe « personnels » a connu une croissance très importante. On estime en effet que depuis 1996 la croissance de ce marché est plus de 1,3 fois supérieure à celle du PIB mondial. Et, de manière générale, il semble bien que cette croissance ne soit pas remise en cause par les aléas conjoncturels, puisque l’industrie du luxe a affronté jusqu’à présent les épisodes de repli économique qui ont jalonné cette période.

L’histoire du groupe Kering illustre bien la croissance de ce marché du luxe. Comme on l’a montré, l’entreprise a su relever des défis stratégiques dans un passé récent, et a renforcé son modèle d’affaires de manière organique. Maintenant, sous l’impulsion des designers, les marques de Kering rencontrent de nombreux succès dans le monde. Et l’essor de la classe moyenne chinoise qui montre un fort appétit pour les produits de luxe permet au groupe d’envisager l’avenir avec confiance. Durant cette période difficile que nous connaissons encore actuellement, Kering pourrait être très bien positionné, étant donné que la Chine semble émerger plus tôt que d’autres pays de la pandémie de Covid-19 et que son gouvernement met en œuvre des politiques pour relancer la demande intérieure et assouplir les réglementations sur les achats hors taxes.

PARTIE PEDAGOGIQUE

2 - Sociologie de la consommation de biens de luxe

Document 1 : La consonsommation ostentatoire

Le concept de consommation ostentatoire est maintenant classique en sociologie. Trois éléments définissent la consommation ostentatoire chez Veblen (1899), consommation typique des riches Américains du début du XXe siècle. Celle-ci caractérise d’abord la capacité de dépenser sans compter, sans avoir à se priver de l’essentiel. Ce type de consommation libérée de la contrainte des besoins fondamentaux préfigure la consommation élargie qui va émerger peu à peu avec l’avènement du revenu discrétionnaire dans les ménages des pays industrialisés. L’effet de démonstration aux yeux d’autrui (qu’on nommera plutôt effet de distinction plus tard) est le deuxième élément qui marque la consommation ostentatoire. Dans cette perspective qui sera largement reprise par la suite, le sens attaché aux objets consommés est produit ailleurs, dans la différenciation sociale, et la consommation symbolise le statut social aux yeux d’autrui. Le luxe est exhibé, et les femmes des riches capitalistes occupent une place privilégiée dans cette exhibition du statut. Enfin, la consommation ostentatoire évoque la liberté de gérer son temps, d’où le vocable choisi par Veblen de leisure class pour caractériser le genre de vie des classes aisées qu’il qualifiait d’oisives. Ainsi, les longs moments passés à table, l’élégance du costume ou l’assistance à des spectacles témoignent à la fois de la capacité de dépenser, mais aussi du temps libre pour le faire à l’époque où la très grande majorité des gens devaient travailler fort pour subvenir à leurs besoins vitaux. Le loisir au sens de Veblen (qui ne doit pas être confondu avec la paresse) préfigure le temps libre après le travail dont profiteront plus tard les travailleurs parallèlement à l’augmentation de leurs revenus réels.

Source : Simon Langlois, Nouvelles orientations en sociologie de la consommation, L'Année sociologique 2002/1 (Vol. 52)

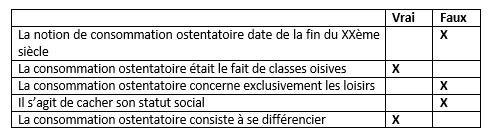

Vrai-Faux ?

Document 2 Consommation et distinction

La notion de distinction est, avec celle de consommation ostentatoire, l’une des plus connues en sociologie de la consommation. […] Bourdieu (1979) a repris et développé cette notion de distinction en avançant que la consommation reflète un sens produit dans le système de classes et qu’elle retraduit une opposition qui existe dans le système de relations sociales préexistant aux choix des consommateurs. L’analyse de la distinction a changé dans la sociologie contemporaine qui voit la consommation comme une activité constante d’utilisation et d’appropriation symbolique de biens et de services qui sont transformés en objets de culture par l’homme. L’objet de consommation n’est pas seulement un objet qui distingue ; la fonction de distinction se superpose aux autres fonctions de l’objet, et l’on ne peut pas réduire la consommation à la seule recherche de distinction ni la valeur de l’objet à la seule valeur-signe.

Source : Simon Langlois, Nouvelles orientations en sociologie de la consommation, L’Année sociologique, 2002/1 (Vol. 52)

Document 3 : L'objet signe

Pour devenir objet de consommation, il faut que l’objet devienne signe, c’est-à-dire extérieur de quelque façon à une relation qu’il ne fait plus que signifier. […] Il est consommé – non jamais dans sa matérialité, mais dans sa différence […] La relation n’est plus vécue : elle s’abstrait et s’abolit dans un objet-signe où elle se consomme.

Source : J. Baudrillard, Le Système des objets, Paris, Gallimard, 1968.

EXERCICE : A partir des documents 2 et 3, montrer les mécanismes sociologiques qui expliquent le désir de consommer des produits de luxe.

Voir la correction

Les deux textes sociologiques montrent combien la consommation a une place dans les interactions humaines. La consommation ne répond pas qu’à des besoins et à des contraintes de revenu, elle obéit aussi à des logiques, moins visibles, de distinction. En ce sens la consommation peut être ostentatoire c’est-à-dire s’inscrire dans un besoin de montrer une position sociale. La sociologie met donc l’accent sur le fait que la consommation est une acticité à la dimension symbolique donnant aux objets ou aux pratiques une « valeur-signe » comme l’écrit Jean Baudrillard. Consommer consiste donc à renvoyer aux autres des informations sur la place de l’individu dans la société.

Document 4 : graphique

EXERCICE : La consommation de biens de luxe n’est-elle liée qu’à des déterminants économiques ?

Voir la correction

A l’évidence, la variable générationnelle explique également le développement du secteur du luxe. La génération Y représente aujourd’hui presque la moitié des consommateurs de biens de luxe. Ce sont donc ceux que l’on nomme les « milléniaux » pour traduire le terme anglais millennials, nés entre le début des années 1980 et la fin des années 1990, qui tirent aujourd’hui la demande de produits de luxe.

3 - Le poids économique du secteur du luxe

Le poids économique du secteur du luxe

"La France n’a pas les GAFA, mais elle a les géants du luxe mondial", s’est félicité Bruno Le Maire lors de la signature du contrat stratégique de filière mode et luxe, le 8 janvier 2019. À en croire les chiffres, le ministre de l’Économie a en effet de quoi se réjouir. Car en matière de luxe, la France s’impose depuis plusieurs années comme leader mondial dans de nombreuses catégories (maroquinerie, parfumerie, cosmétique, etc.). Reconnu à l’international pour son art de vivre, l’Hexagone s’est forgé une image forte au travers de grandes figures comme Coco Chanel ou encore Yves Saint Laurent, mais aussi au travers de ces grandes maisons qui sont restées à l’avant-garde du luxe tout en parvenant à le démocratiser. Des maisons qui, elles-mêmes, sont devenues des mastodontes sur les marchés financiers. Aujourd’hui, le luxe à la française s’exporte partout et Paris reste la capitale mondiale du luxe.

Le luxe fait généralement référence à des objets beaux, élégants et inaccessibles. Des produits réservés à une clientèle triée sur le volet, capable d’investir une somme faramineuse pour les obtenir. Pourtant, le luxe n’est désormais plus hors de portée. Bien que toujours réservé aux publics aisés, il n’est plus la chasse gardée des plus riches. Au contraire, tout au long de ces dernières décennies – et parfois même bien plus tôt, en Europe notamment – le luxe s’est "démocratisé". Et s’il a pu ainsi conquérir de nouveaux marchés, c’est parce qu’il a réussi à opérer une métamorphose de taille : passer d’un mode de production artisanal à un monde industriel. Une transformation opérée d’abord en France.

Bien que les produits de luxe relèvent de l’artisanat et de l’exceptionnel, les grandes maisons ont pris un virage industriel dès le lendemain de la Seconde Guerre mondiale. Elles "n’ont plus une démarche orientée vers le luxe, mais suivent une logique commerciale et industrielle […] [avec] une production à grande échelle. […] En plus de développer des modes de production industrielle, les géants du luxe misent également sur les fusions-acquisitions pour se renforcer. Une logique cohérente pour créer des synergies mais aussi diversifier leurs portefeuilles d’activités et ainsi faire preuve de davantage de résilience en cas de ralentissement sur un marché en particulier. […]

Pour continuer à produire massivement tout en gardant un savoir-faire authentique, les marques de luxe s’appuient généralement à la fois sur des ateliers de fabrication internes et sur des sous-traitants réputés de qualité. De la sorte, les grandes maisons gagnent en flexibilité et peuvent ajuster leur production en fonction de leurs besoins, sans pour autant supporter des coûts d’investissement trop élevés en cas de période creuse.

Source : Vie publique : la place de la France ans l'industrie mondiale du luxe, 21/11/2019

EXERCICE :

Relever les arguments qui montrent comment le secteur des biens de luxe est devenu un pilier de l’économie française.

Voir la correction

Les ingrédients de la compétitivité française en matière de biens de luxe sont divers :

- Une tradition et un savoir-faire ancien nourris par des références fortes (Dior, Chanel, Saint Laurent pour n’en rester qu’à la couture) qui construisent une image forte aux yeux des clients du monde entier ;

- Une capacité à créer de nouveaux marchés (clientèle asiatique, jeune, …) et à s’adapter à la modernité (mobilisation de créateurs, d'artistes...) ;

- Des stratégies de concentration d’entreprises de façon à réaliser des synergies (fusions-acquisitions par Kering par exemple) et à diversifier les risques ;

- Un maintien de la priorité à la qualité artisanale (productions en ateliers…).

4 - Les métiers du luxe : une large palette

Les métiers du luxe : une large palette

Du luxe expérientiel au luxe personnel, une panoplie de métiers dans le luxe, parfois méconnus, compose ce pan de l’économie. Delphine Laffitte, consultante dans le secteur « retail » et luxe auprès de maisons prestigieuses confirme : « Il y a du luxe dans tous les domaines » : des équipements d’équitation, au vin, en passant par l’hôtellerie. Cela va du savoir-faire artisanal, à la vente. Le luxe ne se limite pas au développement produit ».

Si vous êtes attiré par les métiers manuels de précision, vous pourriez être tenté par l’artisanat du luxe. Modiste-chapelier, orfèvre ou maître-tailleur perpétuent un héritage précieux. « Le luxe est une industrie de temps long, articulée autour de la transmission d’un savoir-faire », confie Bénédicte Epinay. « Habileté, sens du détail, envie de se dépasser, goût de l’excellence, mais avant tout la passion » sont de mises. […] Les artisans recrutés après un CAP ou parfois sans diplôme peuvent gravir des échelons jusqu’à devenir chef équipier (…). Exercés dans des cuisines prestigieuses, de petits ou grands ateliers, les métiers d’artisanat de luxe recrutent.

Source : L’étudiant, 20/01/2021

EXERCICE :

A - Distinguer « luxe expérientiel » et « luxe personnel »

B - Le secteur du luxe est-il un secteur homogène ?

C- Quels sont les points communs qui justifient que l’on regroupe ces diverses activités dans un même secteur ?