Publié en mars 2023, cet article permet de fournir un point d’actualité sur les chapitres du programme de spécialité Sciences économiques et sociales de Première « Qu’est-ce que la monnaie et comment est-elle créée ? » et de CPGE « L’intervention économique des pouvoirs publics ».

Le titre et la référence de l'article :

Melchior vous propose ce décryptage pédagogique de l’article de l’Atlantic financial group de Bruno Jacquier « Seule une baleine peut stopper le rhino gris », Stratégie et thématiques, Hebdomadaire du 27 mars 2023.

LES + DE L’ARTICLE :

- Comprendre que la politique monétaire n’est pas tout à fait indépendante de la politique budgétaire.

- Comprendre les objectifs poursuivis par la Banque centrale.

RESUME :

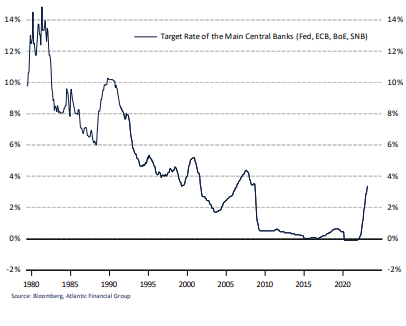

Au cours des derniers mois, les Banques centrales ont conservé l’orientation restrictive de leur politique monétaire. Cette orientation s’explique par une inflation jugée trop élevée (voir plus bas « Les objectifs de la politique monétaire ». Cependant, depuis quelques années, les ratios de dette sont devenus tellement élevés que toute velléité d’accroître les taux d’intérêt directeurs fait peser une charge insoutenable sur les Etats, les entreprises et les ménages, risquant de faire basculer toute l’économie dans un cercle vicieux déflationniste. Le risque déflationniste est tel que, dans les mois à venir, il est très probable que les Banques centrales n’aient d’autre choix pour assainir la situation que d’annuler les décisions prises au cours des 15 derniers mois, en ramenant les taux directeurs à des niveaux proches de zéro.

Le constat est alors sans appel : tant que la dette demeurera aussi élevée, les Banques centrales n’auront pas véritablement la possibilité d’accroître de manière durable les taux directeurs. Les options de la politique monétaire sont donc contraintes. Elles sont même d’autant plus contraintes que si les gouvernements poursuivent l’accroissement de leurs déficits publics, les Banques centrales seront forcées d’acheter cette dette additionnelle pour éviter que les taux d’intérêt ne grimpent. On peut donc conclure de tout cela que la politique monétaire n’est plus réellement indépendante de la politique budgétaire, et qu’elle est même assujettie à cette dernière. Cette situation est nommée « budgétarisation » de la politique monétaire, renvoyant à la monétarisation de la dette. En l’absence d’une demande suffisante des investisseurs privés pour absorber le surcroît de dette, les Banques centrales font tourner les planches à billets pour acheter cette dette et empêcher la flambée des charges d’intérêt, qui pourrait provoquer une crise systémique. La monétarisation de la dette peut même être amplifiée dans le cas où les investisseurs perdent confiance en l’Etat et se tournent vers d’autres actifs. Dans ce cas, la Banque centrale est conduite à acheter de manière quasi exclusive la dette publique.

C’est la situation que connaît la Banque du Japon depuis février 1999. Aujourd’hui, les principaux pays développés, et notamment les Etats-Unis et l’Europe, semblent sur le même chemin que le Japon, avec quelques années de retard. En d’autres termes, pour reprendre le langage métaphorique du titre de l’article, alors que le « rhino gris » (la bulle de la dette mondiale) a grossi sans discontinuer depuis 40 ans, seules les « baleines » (les Banques centrales) sont en mesure de remplacer les investisseurs privés pour absorber la plus grande partie des émissions obligataires.

Une des conséquences de la monétisation de la dette porte sur le cours des devises. Comme tout bien échangeable, le prix d’une devise (son taux de change) est soumis à l’équilibre entre l’offre et la demande. Lorsque la Banque centrale émet la monnaie de manière excessive, sa valeur se déprécie. Et s’il y a plusieurs monnaies en circulation, la loi de Gresham veut que « la mauvaise monnaie chasse la bonne ». Au vu des fondamentaux actuels, on peut craindre que le dollar, l’euro, la livre et le yen finissent par se déprécier, alors que le yuan chinois et le franc suisse connaissent un mouvement inverse. Il est même possible que l’on observe un mouvement de repli sur les « valeurs refuges » comme l’or, les matières premières agricoles ou minérales, les terres arables, ou encore les cryptomonnaies indépendantes des Etats.

RETROUVEZ L’ARTICLE COMPLET :

LES TERMES CLES :

- Banque centrale : La Banque centrale est une institution financière publique ou semi-publique chargée de la gestion de la politique monétaire du pays ou de la zone monétaire à laquelle elle est rattachée. La Banque centrale peut être selon les phases de l’histoire plus ou moins indépendante des pouvoirs publics. Elle est régie par des statuts qui fixent les objectifs qu’elle doit atteindre (voir plus bas), le premier d’entre eux étant généralement la stabilité des prix.

- Dette publique : La dette publique résulte du cumul au cours des années des besoins de financement des administrations publiques (Etat, collectivités locales, Sécurité sociale), c’est-à-dire de la différence entre ses produits et ses charges. Il ne faut pas confondre la dette avec le déficit, qui lui porte sur une seule année. En ce qui concerne la France, la dette publique est pour 2023 d’environ 3000 milliards d’euros, soit 113% du PIB, cette situation résultant des déficits passés accumulés depuis 50 ans, et plus récemment du « quoi qu’il en coûte » au moment de la crise du Covid, ainsi que du bouclier tarifaire pour préserver le pouvoir d’achat des Français dans le contexte de la crise énergétique.

Le point de révision : Quels sont les objectifs de la Banque centrale ?

La Banque centrale est une institution financière publique ou semi-publique, chargée de la gestion de la politique monétaire d’un pays ou d’une zone économique. Elle peut être plus ou moins dépendante du pouvoir politique. On a pu observer un mouvement d’indépendance des Banques centrales à partir des années 1980 et 1990, mouvement remis de fait en cause par l’accumulation des dettes privées et publiques accumulées ces dernières années.

La plupart des Banques centrales ont pour mission d’assurer la stabilité des prix, c’est-à-dire de faire en sorte que l’inflation ne dépasse pas une borne fixée à l’avance. Pour certains auteurs, comme Milton Friedman, le maintien de l’inflation est même la mission essentielle de la Banque centrale. Cela dit, les objectifs des Banques centrales sont fixés par leurs statuts, et ces statuts peuvent énoncer d’autres objectifs que celui relatif à la stabilité des prix. Par exemple, alors que la Banque centrale européenne (BCE) a pour objectif principal de maintenir la stabilité des prix, la Réserve fédérale américaine (FED) a plusieurs objectifs que sont les prix stables, mais aussi le taux d’emploi maximum et des taux d’intérêt à long terme peu élevés.

En dehors de ces objectifs de stabilité des prix et/ou de croissance économique, la Banque centrale a aussi pour rôle de stabiliser le système financier. Pour y parvenir, elle remplit une fonction de supervision et de régulation du fonctionnement des marchés financiers. Elle assure notamment la réglementation du risque des institutions financières (ratio de solvabilité). En situation de crise financière, la Banque centrale agit comme prêteur en dernier ressort, assurant la solvabilité des banques. Pour Hyman Minsky, cette mission de prêteur en dernier ressort est même la mission principale et essentielle des Banques centrales.

Pour assurer ces diverses missions, la Banque centrale dispose d’un levier important d’action que sont les taux directeurs, qui sont les taux d’intérêt fixés au jour le jour par celle-ci. Ces taux s’appliquent aux banques de second rang, permettant de moduler les coûts de financement et de refinancement de ces banques. Elle dispose également d’autres leviers d’action que sont les niveaux de réserves obligatoires (avoirs en monnaie centrale que les banques de second rang doivent déposer auprès de la Banque centrale), les opérations de réescompte (achats d’effets de commerce par la Banque centrale), et les interventions sur les marchés financiers par des opérations d’open market (achats et ventes de titres, en particuliers publics, sur le marché interbancaire).

L’EXTRAIT POUR LA CLASSE DE PREMIERE :

« Pour mémoire, les Banques centrales poursuivent des objectifs multiples. En tout premier lieu, même si ce point est parfois omis par les investisseurs, leur mission est d’assurer la stabilité du système financier. Dans un second temps, elles cherchent à contenir l’inflation proche de 2% par an. Enfin, pour certaines d’entre elles, le troisième objectif est de promouvoir la croissance et l’emploi (et donc l’activité économique). Depuis quelques années, les ratios de dette sont devenus tellement élevés que toute velléité d’accroître les taux d’intérêt fait peser une charge insupportable pour les Etats, les entreprises et les ménages. Les faillites et les défauts de paiement peuvent se multiplier jusqu’à mettre en difficulté les banques et les assurances. En définitive, c’est l’ensemble du système financier qui sera en danger (l’objectif n°1 n’est pas atteint). Une mauvaise nouvelle n’arrivant jamais seule, la croissance ralentira fortement jusqu’à ce que l’économie entre en récession (l’objectif n°3 n’est pas atteint), et que le risque déflationniste ressurgisse (l’objectif n°2 n’est pas atteint). En 1933, quatre ans après la Grande Dépression, l’économiste Irving Fisher avait déjà identifié cette problématique de la déflation par la dette ».

LES SUJETS QUI FONT DEBAT :

- L’orientation restrictive de la politique monétaire est-elle justifiée ?

- Quel doit être l’objectif principal de la politique monétaire ?