La difficulté d’intervenir sur un marché duopolistique

Pilier de l’économie industrielle moderne, le pétrole permet de produire les carburants liquides (fioul, essence, GPL) tandis qu’après raffinage, il entre dans la composition des plastiques, textiles synthétiques, détergents, cosmétiques. Il est connu depuis la plus haute antiquité mais son usage se répand dans l’industrie essentiellement à partir de 1850, accompagnant l’essor des transports. Les premiers grands gisements du Moyen-Orient sont découverts dans la première moitié du XXème siècle. La tendance est cependant à la baisse des découvertes de gisements depuis 1965, sachant qu’un certain flou demeure quant aux milliers de barils encore disponibles (« 40 ans de pétrole » environ).

Des prix en hausse …

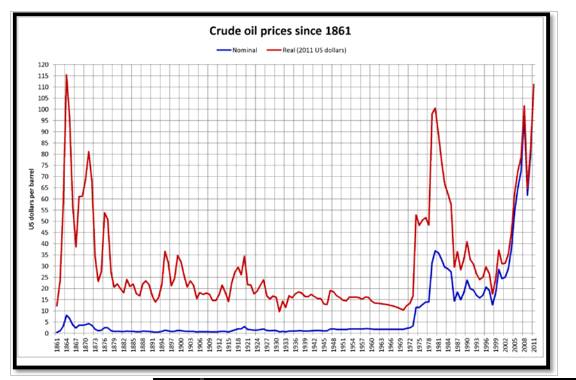

Le prix du pétrole a connu des variations brutales dont le monde garde la mémoire : un document de la société British Petroleum ci-dessous révèle qu’après une longue période de stabilité à des niveaux bas (depuis 1930), les chocs pétroliers de 1973 (quintuplement du prix) et 1979 (x 2,5) ont ouvert une période plus erratique. Ainsi, après une forte diminution des prix (contre-choc pétrolier) liée aux efforts de réduction de la dépendance au pétrole dans les pays développés entre 1981 et 1986, le monde a connu une phase de stabilité entre 1987 et 2000 autour de 20 $ le baril, puis à nouveau une hausse dans les années 2000. Plus récemment, le prix de cette denrée et de ses produits dérivés passe de record en record : 38,4 $ le baril en 2004, 53,6 $ en 2005, il flirte avec les 150 $ le baril au cœur de la crise au printemps 2008. A l’heure actuelle, il oscille entre 90 et 110 $, conduisant à des prix à la pompe des carburants autour de 1,5 € par litre et montrant donc une tendance structurelle à la hausse, même si, comme nous le reverrons plus loin, il n’y a pas toujours de corrélation linéaire entre le prix du brut et le prix des produits dérivés vendus. Quels facteurs explicatifs peut-on isoler et quels moyens d’intervention s’offrent au gouvernement ?

La demande : une consommation captive, sans réelle alternative

En se référant aux principes fondamentaux du marché, cette hausse des prix sur le long terme est à mettre en relation avec la hausse structurelle de la demande mondiale.

Il convient de noter ici une profonde et récente mutation de la structure géographique de la demande de pétrole : si le monde brûle actuellement trois fois plus de barils par jour par rapport à la décennie précédente, c’est en lien avec la pression nouvelle exercée par la croissance des pays émergents. L’une des principales composantes de la demande tient en effet dans le rythme de la croissance du PIB : selon un rapport du Conseil d’analyse économique, si l’on s’en tient uniquement aux pays de l’OCDE, lorsque le PIB augmente de 1 %, la demande de pétrole varie entre 0,9 % et 1 %. Si l’on intègre les pays émergents tels que la Chine ou l’Inde, caractérisés par une forte croissance assise sur le secteur industriel et une motorisation croissante de leur population, nul doute que l’élasticité corresponde aux biens supérieurs. La demande actuelle des pays non OCDE représente la moitié de la demande mondiale, contre 30 % au début des années 2000.

A cet égard, la dépendance de ces pays est également plus soutenue que celle des pays développés lesquels, suite notamment au contrechoc des années 1980, ont développé une plus grande « intensité énergétique ». Il s’agit de mesurer ici la consommation mondiale de pétrole par unité de volume de PIB mondial : si elle a diminué dans les pays développés à la faveur de la tertiarisation croissante des secteurs d’activité, du progrès technique et de la substitution par d’autres sources d’énergie (nucléaire notamment), elle se situe à des niveaux élevés dans les pays émergents. Comme l’indique précisément le rapport Artus publié en 2010, « il faut aujourd’hui, en France, un tiers de baril de pétrole pour produire mille euros de PIB, alors qu’il en fallait trois fois plus en 1973 pour produire la même valeur réelle ». On peut y voir ici un positionnement différent sur la courbe environnementale de Kuznets en U inversé : dans la dernière phase pour les pays occidentaux, les pays en croissance rapide se situeraient plutôt encore dans la première phase. Plus généralement, y compris pour les pays les plus avancés, les alternatives au pétrole s’avèrent parfois très coûteuses ou inexistantes : ainsi, si l’on excepte l’électrification du transport par rail, il reste la principale source d’énergie du transport routier ou aérien. Au total, le taux de croissance de la demande mondiale de pétrole dépasse aujourd’hui 4 % en moyenne par an, contre 1,4 % entre les années 1980 et 2000.

Les offreurs : un duopole de Stackelberg

Face à cette hausse de la demande, les offreurs présentent un profil particulier. En effet, si l’on se réfère aux structures de marché mis en évidence par l’économiste Stackelberg, loin de la concurrence pure et parfaite, l’offre de pétrole peut être rapprochée d’un duopole. Deux intervenants peuvent être identifiés : le cartel de l’Organisation des Pays Exportateurs de Pétrole (OPEP) et les pays non OPEP. Quant au premier groupe, bien que les cartels soient interdits en Europe et aux Etats-Unis, l’OPEP est une organisation intergouvernementale créée en septembre 1960 à l’initiative du Shah d’Iran afin de pallier la baisse du prix du pétrole et de reprendre le contrôle de cette ressource face aux grandes compagnies pétrolières installées dans les pays.

Elle compte aujourd’hui 12 membres (Arabie Saoudite, Emirats Arabes Unis, Iran, …), parmi les plus grands producteurs puisqu’elle concentre à elle seule près de 80 % de la production mondiale de pétrole conventionnel (au moindre coût d’extraction). Le deuxième groupe de pays est constitué d’un ensemble de producteurs de dimension inégale (Norvège, Russie, Mexique, Cameroun) plus ou moins dirigés par les compagnies pétrolières. Initialement destiné à financer le développement, l’objectif de l’OPEP consiste à obtenir un pouvoir de marché en produisant par quotas de production, calculés en fonction des réserves de chaque pays.

Comme l’analyse T.PORCHER en empruntant à la théorie des jeux, la stratégie de l’OPEP s’est révélée plutôt payante puisqu’elle parvient à jouer un rôle de leader dans la formation du prix, sur lequel s’alignent les pays concurrents non OPEP désignés comme followers : ni trop élevé pour ne pas précipiter les pays consommateurs dans la recherche active de substituts au pétrole, ni trop bas pour maintenir la rentabilité des pays suiveurs et les inciter indirectement à augmenter leur production et à épuiser leurs réserves. L’efficacité de cette stratégie est renforcée par la grande opacité régnant dans les quelques rares statistiques de réserves de pétrole.

Au total, les hausses de prix, généralement justifiées par des évènements conjoncturels (crise économique ou politique, phase de surchauffe de l’économie mondiale), peuvent être considérés comme durables, structurelles, et ce d’autant qu’elles ne provoquent pas de chocs négatifs de grande ampleur sur la demande, pour les raisons évoquées précédemment. Autrement dit, l’élasticité-prix de la demande de pétrole se révèle très faible.

Des marges de manœuvre politiques nationales ?

Un marché mondial …

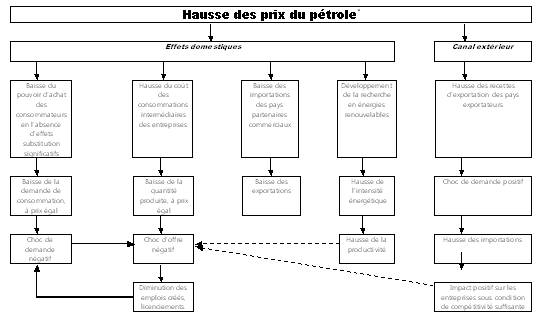

Les effets de la hausse du prix du pétrole ont de lourdes conséquences macroéconomiques. Toute hausse des prix provoque un choc d’offre négatif : les calculs du rapport Artus précédemment cité indiquent qu’une hausse du prix de 80 à 150 dollars réduirait le PIB français d’un ou deux points par rapport à ce qu’il aurait été en son absence. Malgré l’ampleur de l’impact, l’étude de la composition de ce marché tend à rendre une intervention politique relativement vaine sur le long terme.

En effet, le prix du pétrole s’avère contrôlé par un puissant cartel mais il intègre en outre une rente de rareté. Le pétrole n’est pas une ressource physiquement renouvelable, le scientifique M. HUBBERT avait ainsi pronostiqué avec succès le « Peak oil » des Etats-Unis dans les années 1950, soit le moment où les réserves déclinent. A cet égard, une grande incertitude règne quant aux réserves pétrolières disponibles. Celles-ci se décomposent en deux aujourd’hui : les réserves prouvées techniquement accessibles et économiquement exploitables compte tenu du prix actuel du brut, et les autres réserves (« probables » et « possibles ») qui ne seront investiguées qu’à la faveur d’une hausse du cours. Le pétrole non conventionnel est une piste qui reste difficile à explorer en raison des conditions d’exploitation plus difficiles et coûteuses.

Face à cette crainte de la pénurie, et dans un contexte de concurrence imparfaite, le prix du brut ne se situe pas au coût marginal, soit le coût d’extraction de la dernière unité produite, mais au-delà car il intègre une rente liée à la rareté anticipée du produit, comme l’a montré Harold Hotelling dans les années 1930.

En outre, comme toute matière première, a fortiori épuisable, la quantité de pétrole vendue et achetée fait l’objet de transactions sur un marché financier affecté par des mouvements spéculatifs. D’une part, Il existe un marché physique au comptant ou à livraison différée sur lequel s’échangent de réelles quantités « d’or noir » mais il existe également un marché à terme (futures) sur lequel s’échangent des intentions d’achat et de vente destiné à gérer le risque d’évolution des cours ou encore à réaliser des profits rapides, par la spéculation.

C’est au NYMEX (New York Mercantile Exchange) ou encore à l’IPE (International Petroleum Exchange de Londres) que les échanges ont lieu, animés par les banques, les raffineurs, les distributeurs et autres hedge funds totalement extérieurs au secteur, représentant quatre fois la production mondiale réelle. L’OPEP, elle-même, accuse parfois les opérateurs de ce marché de faire monter brutalement et artificiellement le prix du baril. On peut ainsi songer à la baisse très récente le lundi 17 septembre : en une journée, le brut avait perdu 4 dollars et suscité bon nombre d’interrogations, parmi lesquelles l’idée de dérèglements informatiques dans les programmes de trading à haute fréquence … Mais en réalité, la plupart des analystes s’accordent cependant à considérer que les mouvements spéculatifs ne sont pas à l’origine des hausses mais amplifient des tendances émanant de l’économie réelle : expansion brutale (surchauffe) ou crise dans les pays du Moyen-Orient. Ainsi, C.ANTONIN indique qu’en 2008, la part des mouvements spéculatifs dans la « flambée » des cours ne représentait que 30 %.

Enfin, parmi les contraintes non maîtrisables d’un point de vue national, on peut évoquer la variation du cours euro/dollar : on le sait, la valorisation de la monnaie européenne a permis de préserver les consommateurs, le pétrole étant systématiquement vendu en dollars, en particulier par l’OPEP. Monnaie forte rime avec importations moins coûteuses. Toutefois, la relation est plus complexe car il arrive que les producteurs anticipent la dépréciation de la monnaie américaine et fassent monter le prix de la marchandise …

Que faire ?

Face à la complexité de ce marché et à la rigidité de la demande, de toute évidence, la première des tentatives consiste à réduire la taxation sur ce produit. En effet, à ce stade, il convient de préciser que la corrélation entre prix du baril et prix des carburants à la pompe n’est pas linéaire en raison de l’existence d’une taxe sur ce produit destiné aux consommateurs. En sus de la TVA, un droit d’accise, appelé aujourd’hui « TIPCE », est mis en place : il s’agit d’une taxe portant sur la quantité (et non proportionnelle au prix de vente comme la TVA) conduisant à prélever n euros sur le litre vendu afin d’en limiter la consommation porteuse d’externalités négatives, à l’instar de ce qui existe dans la vente de tabac ou d’alcool. Dans les pays européens, comme en France, en Allemagne ou au Royaume-Uni, les taxes sur les produits pétroliers représentent environ 2/3 du prix, contre un quart aux Etats-Unis.

L’importance du prélèvement avait conduit le gouvernement Jospin à instaurer en 2000 une taxe intérieure sur les produits pétroliers (TIPP) flottante selon le mécanisme de vases communiquants suivant : toute hausse de prix du baril se traduisait par une baisse de la taxe, limitant ainsi la ponction sur le pouvoir d’achat du consommateur. L’Etat rogne ainsi sa marge lorsque le prix du baril augmente et, à l'inverse, augmente ses perceptions lorsqu'il baisse. Le projet de l’actuel président consistait à remettre progressivement en place cette taxe, abandonnée depuis 2002 en raison des fortes ponctions sur les recettes qu’elle provoquait (- 2,7 milliards et + 1,4 milliard plus tard).

Un décret de blocage des prix a aussi été évoqué - comme celui qui avait été mis en place en 1990 pendant le premier conflit irakien par P.BEREGOVOY. mesure également repoussée au titre qu’elle correspond dans le code du commerce à une situation d’exception. Les importateurs indépendants (enseignes de grande distribution) ainsi que l’industrie pétrolière se sont faits fort de mettre en exergue la lourde fiscalité pesant sur ce produit et la faiblesse des marges : si elles sont en hausse depuis 10 ans, elles ne représentent que 12 à 15 % du prix du litre. Reste que le consommateur français, lui, dépense en moyenne 1 000 € par an en carburant et devrait économiser au mieux 72 euros par an avec la baisse de 6 centimes annoncée à la fin du mois d’août.

Faut-il explorer d’autres pistes ? Les économistes les plus attentifs au long terme mettent en garde contre la baisse du prix du pétrole pour deux raisons essentielles : d’une part, moins polluant que le charbon, la combustion du pétrole utilisé comme carburant provoque néanmoins une émission de dioxyde de carbone, principal gaz à effet de serre, dont la diminution constitue un enjeu majeur dans la lutte contre le réchauffement climatique.

La montée des prix encourage les pays développés à poursuivre la recherche afin d’en réduire la demande. Le développement du nucléaire, la substitution progressive du pétrole par le gaz naturel en matière de production d'électricité ainsi que le développement des énergies renouvelables doivent être encouragés. Recourir à la politique budgétaire afin de stabiliser les prix pour l’utilisateur final risque d’entraver l’ajustement qui atténuerait la dépendance d’une économie vis-à-vis du pétrole et de diminuer les recettes fiscales alors que la France, comme d’autres pays européens, tend à s’engager dans la voie du retour à l’équilibre budgétaire.

Les pays européens se sont positionnés en leader de la lutte contre le réchauffement climatique depuis le protocole de Kyoto et ont développé des axes de croissance plus « verte » : fin du nucléaire en Allemagne, diminution de la dépendance aux hydrocarbures et au nucléaire en France. Bien loin de la baisse des prix, ils ne pourront pas contourner la mise en place d’une « fiscalité écologique » telle qu’elle a été rappelée à la dernière Conférence sur l’environnement en France en septembre dernier afin de favoriser la transition vers une croissance plus soutenable.

Source : BP worldbook of historical data

- T. PORCHER, « Le marché du pétrole : les facteurs explicatifs de l’évolution des cours », Ecoflash, n° 264, janvier 2012.

- C.ANTONIN, « Pétrole : dans l’œil du cyclone », Revue de l’OFCE, n° 113, avril 2010.

- P.ARTUS, et alii, Les effets d’un prix du pétrole élevé et volatil, rapport du Conseil d’analyse économique, n° 97, 13 septembre 2010.

- J.KERGUERIS, C.SAUNIER, La hausse des prix du pétrole : une fatalité ou le retour du politique, Sénat, Rapport d’information n° 105, 24 novembre 2005.

- C.BLOT, E.HEYER, X.TIMBEAU, « Pétrole et euro : liaisons dangereuses », Clair & net@OFCE, juillet 2008.

* Les flèches en pointillés désignent les impacts susceptibles d'atténuer le choc d'offre négatif à plus ou moins long terme.